Hai terminato gli studi, ti sei abilitato alla professione ed ora devi iniziare a svolgere la tua nuova attività autonoma? Oppure hai deciso di lasciare il tuo impiego come lavoratore dipendente per metterti in proprio e aprire la partita IVA?

Qualunque sia il motivo per cui hai deciso di cercare informazioni su come aprire la partita IVA, sono in grado di fornirti tutte le indicazioni di cui hai bisogno. Quotidianamente offro informazioni e consigli a chi si trova nella tua stessa situazione e l’attività di aprire la partita IVA per conto di futuri professionisti è una delle più frequenti che svolgo.

Per aprire la partita IVA è necessario definire preventivamente alcuni aspetti fondamentali quali: la scelta del corretto codice di attività ATECO e la definizione del tipo di contabilità da utilizzare. La richiesta della partita IVA non comporta dei costi se decidi di provvedere in proprio, anche se ti consiglio di affidarti alla professionalità di un consulente fiscale di fiducia. Si tratta pur sempre del primo importante passo della la tua nuova attività professionale!

Indice

- Cos’è la partita IVA

- Come richiedere la partita IVA

- Dove richiedere la partita IVA

- La scelta del codice di attività

- La scelta del tipo di contabilità

- Come presentare la dichiarazione di inizio attività

- Come compilare la dichiarazione di inizio attività

- L’iscrizione previdenziale

Cos’è la partita IVA

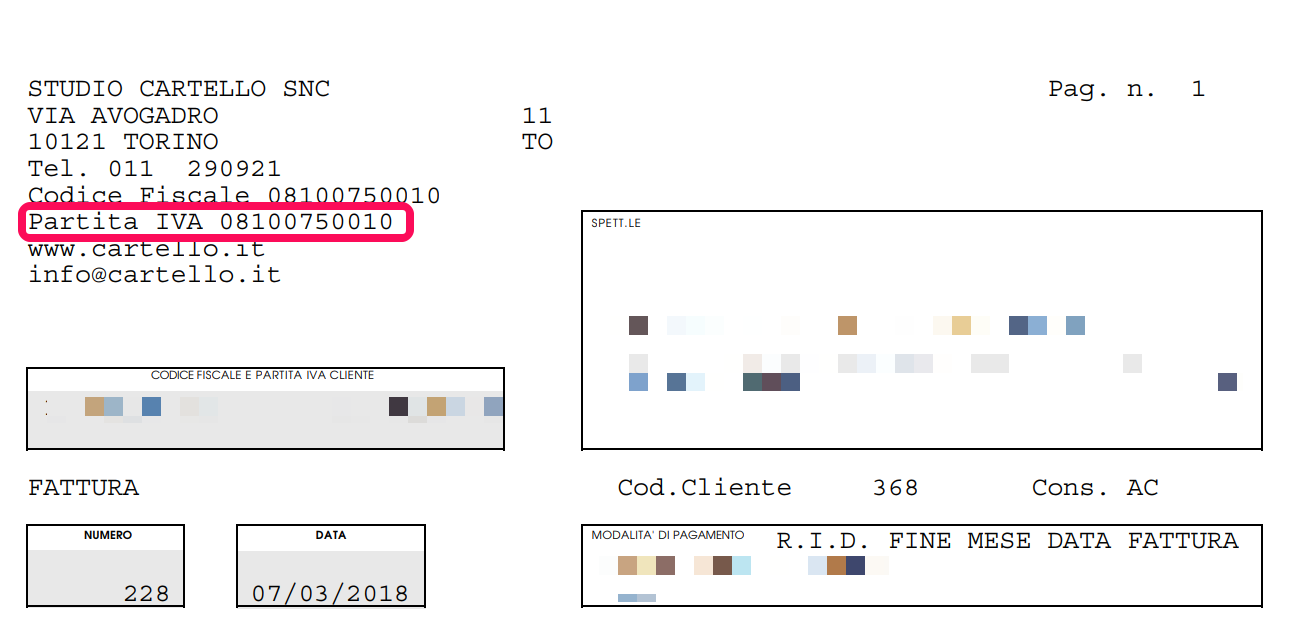

Il numero di partita IVA identifica il professionista nell’ambito della sua attività di lavoratore autonomo, sia per le prestazioni svolte in Italia che all’estero. Il numero di partita IVA è composto da 11 cifre e, quando viene utilizzato nei rapporti con l’estero, deve essere preceduto dalle lettere “IT” (in maiuscolo).

Deve essere indicato nelle fatture emesse e nelle dichiarazioni da presentare.

Ecco l’esempio di una fattura emessa dal nostro Studio:

Va indicato anche nella home page dell’eventuale sito web utilizzato per presentare la propria attività.

Ecco l’esempio della dicitura presente a fondo pagina del sito Internet del nostro Studio:

Il mio consiglio

La partita IVA va indicata su tutti i documenti di tipo amministrativo, ma non è il caso di riportarla anche sul tuo biglietto da visita!

Come richiedere la partita IVA

Per richiedere la partita IVA e poter iniziare ad esercitare la tua professione è necessario presentare la “Dichiarazione di inizio attività”.

Tale dichiarazione va presentata entro 30 giorni dall’inizio effettivo dell’attività professionale. Il momento di inizio dell’attività non coincide necessariamente con la tua prima prestazione lavorativa, ma può avvenire anche con l’acquisto delle attrezzature necessarie per l’attività oppure con la stipula del contratto di locazione del tuo ufficio, ecc.

Dove richiedere la partita IVA

La partita IVA va richiesta al competente ufficio locale dell’Agenzia Entrate nella cui circoscrizione si trova la tua residenza anagrafica.

Per conoscere quale è l’ufficio locale competente puoi consultare la pagina Trova l’ufficio sul sito web dell’Agenzia Entrate.

L’ufficio locale competente ti rilascia il numero di partita IVA al momento in cui presenti la dichiarazione di inizio attività e tale numero resta invariato sino al giorno della cessazione dell’attività, anche nel caso in cui dovessi modificare la tua residenza anagrafica.

La scelta del codice di attività

Il codice di attività è, senza dubbio, il dato più importante tra quelli da indicare sulla “Dichiarazione di inizio attività” in quanto ne derivano importanti conseguenze, soprattutto per coloro che scelgono di applicare il regime forfettario.

Il codice di attività va ricavato dalla classificazione delle attività economiche (anche denominato ATECO 2007), disponibile presso gli uffici dell’Agenzia Entrate e nel sito web dell’Agenzia Entrate.

Per agevolarti nella ricerca del corretto codice di attività ti segnalo alcuni servizi che ne facilitano l’identificazione:

- le tabelle e note esplicative sul sito web dell’ISTAT

- il Servizio di Infocamere per l’individuazione dell’attività

Il mio consiglio

Verifica attentamente se per l’attività che stai per intraprendere esiste uno specifico codice di attività: confrontati anche con coloro che già svolgono la tua attività. Ad esempio, le professioni legate al mondo del web, essendo nate da pochi anni, non sono correttamente rappresentate nell’elenco dei codici attività.

La scelta del tipo di contabilità

Questa è una scelta fondamentale da fare prima ancora di compilare la “Dichiarazione di inizio attività”. Il tipo di contabilità che decidi di adottare avrà delle ripercussioni:

- sull’applicazione (o meno) dell’Iva e delle ritenute di acconto

- sul tipo di registri contabili da compilare

- sulle tasse da pagare per la tua attività professionale

Puoi scegliere tra l’applicazione del regime forfettario (se rispetti alcuni parametri che ora ti spiego) oppure la tenuta della contabilità semplificata.

Regime forfettario

Puoi adottare il regime forfettario se, nell’anno di inizio dell’attività, prevedi di:

- fatturare compensi non superiori a 30.000 €

- sostenere spese per personale dipendente non superiori a 5.000 €

- utilizzare attrezzature per un valore non superiore a 20.000 €

Il regime forfettario presenta le seguenti caratteristiche:

- il reddito viene calcolato in misura forfettaria mediante l’applicazione di un coefficiente di redditività (che varia a seconda del tipo di attività svolta)

- sul reddito si applica un’imposta sostitutiva (di IRPEF, addizionali regionale e comunale e IRAP) del 15% (ridotta al 5% per i primi cinque anni di attività)

- non è richiesta la tenuta della contabilità

- sono previste semplificazioni ai fini IVA, inclusa la non applicazione dell’IVA sulle fatture emesse

- non si applica l’IRAP

Contabilità semplificata

Se non rientri tra coloro che possono applicare il regime forfettario oppure se non vuoi dipendere da limiti di fatturati annui o altri parametri, puoi tenere la contabilità semplificata.

Devi tenere alcuni registri obbligatori e cioè:

- il registro incassi e pagamenti, su cui annotare in ordine cronologico le somme incassate e le spese sostenute

- i registri IVA acquisti e vendite

Sei tenuto a compilare il quadro RE del Modello Redditi e sommare l’utile della tua attività professionale agli altri tuoi redditi prodotti.

Come presentare la dichiarazione di inizio attività

La “Dichiarazione di inizio attività” può essere presentata al competente ufficio locale dell’Agenzia Entrate con più modalità e precisamente:

- direttamente ad un qualunque ufficio locale dell’Agenzia Entrate, in duplice esemplare, anche tramite un soggetto delegato

- tramite ufficio postale, in unico esemplare, mediante raccomandata ad un qualunque ufficio locale dell’Agenzia Entrate, allegando una fotocopia di un documento di identità del dichiarante

- mediante trasmissione telematica

Come compilare la dichiarazione di inizio attività

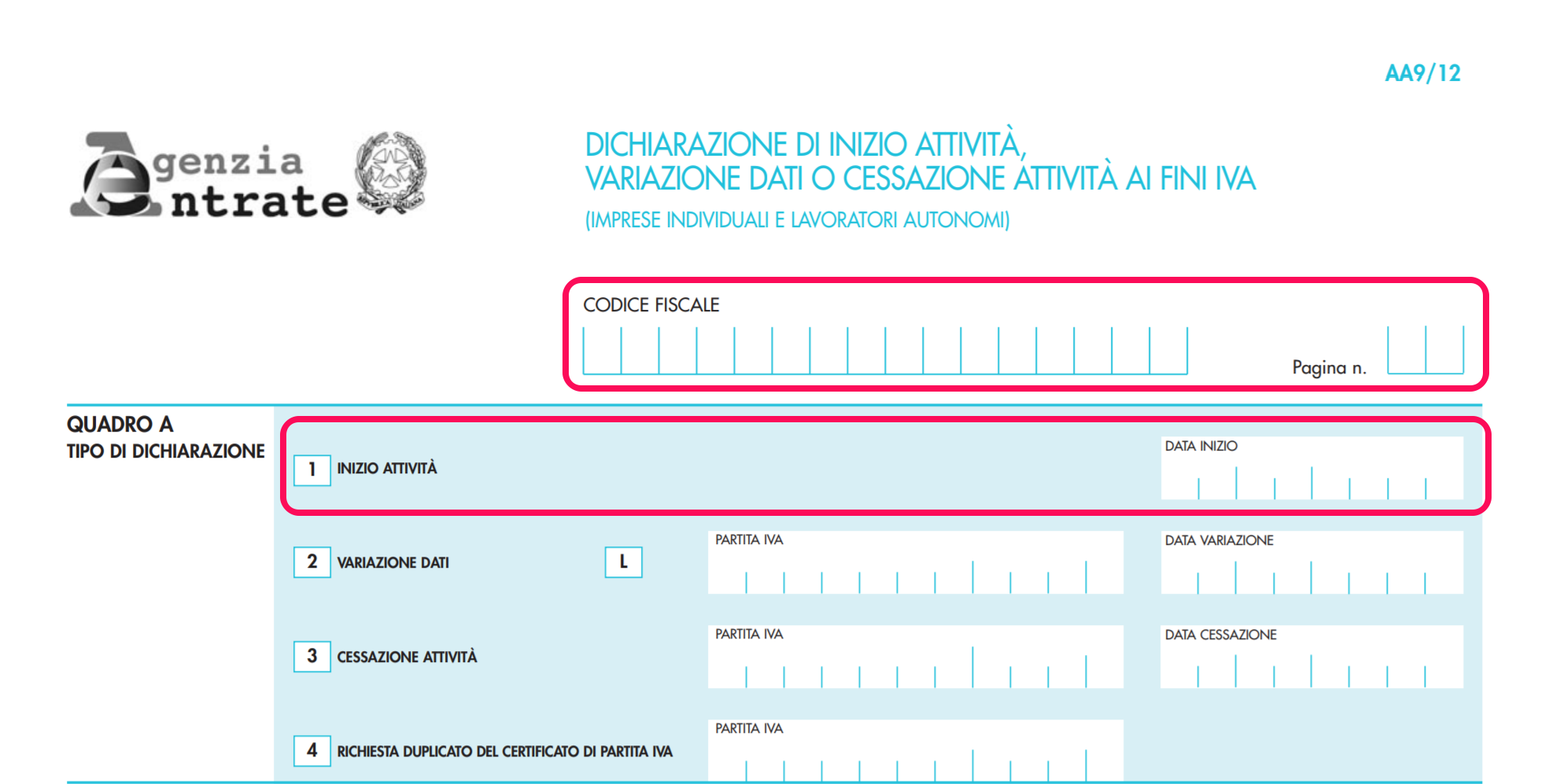

La “Dichiarazione di inizio attività” si predispone compilando l’apposito modello AA9/12, reperibile sul sito web dell’Agenzia Entrate.

Il modello AA9/12 è da utilizzare sia per denunciare l’inizio dell’attività, sia per comunicare eventuali variazioni di dati ed anche per la cessazione dell’attività.

La dichiarazione è composta da 4 pagine: su ciascuna delle quattro pagine devi indicare il tuo codice fiscale e numerare le pagine (dalla 1 alla 4).

Per fare la denuncia di inizio attività non è necessario compilare tutti i quadri presenti nella dichiarazione.

Ecco in dettaglio i quadri che dovrai compilare per comunicare l’inizio dell’attività e richiedere il numero di partita IVA.

Quadro A – Tipo di dichiarazione

In questo quadro devi:

- barrare la casella 1 (inizio attività)

- indicare la data di inizio attività nel campo “Data inizio” nel formato GGMMAAAA. Ad esempio, in caso di attività iniziata il 1° gennaio 2018 indicare nel campo “Data inizio” 01012018

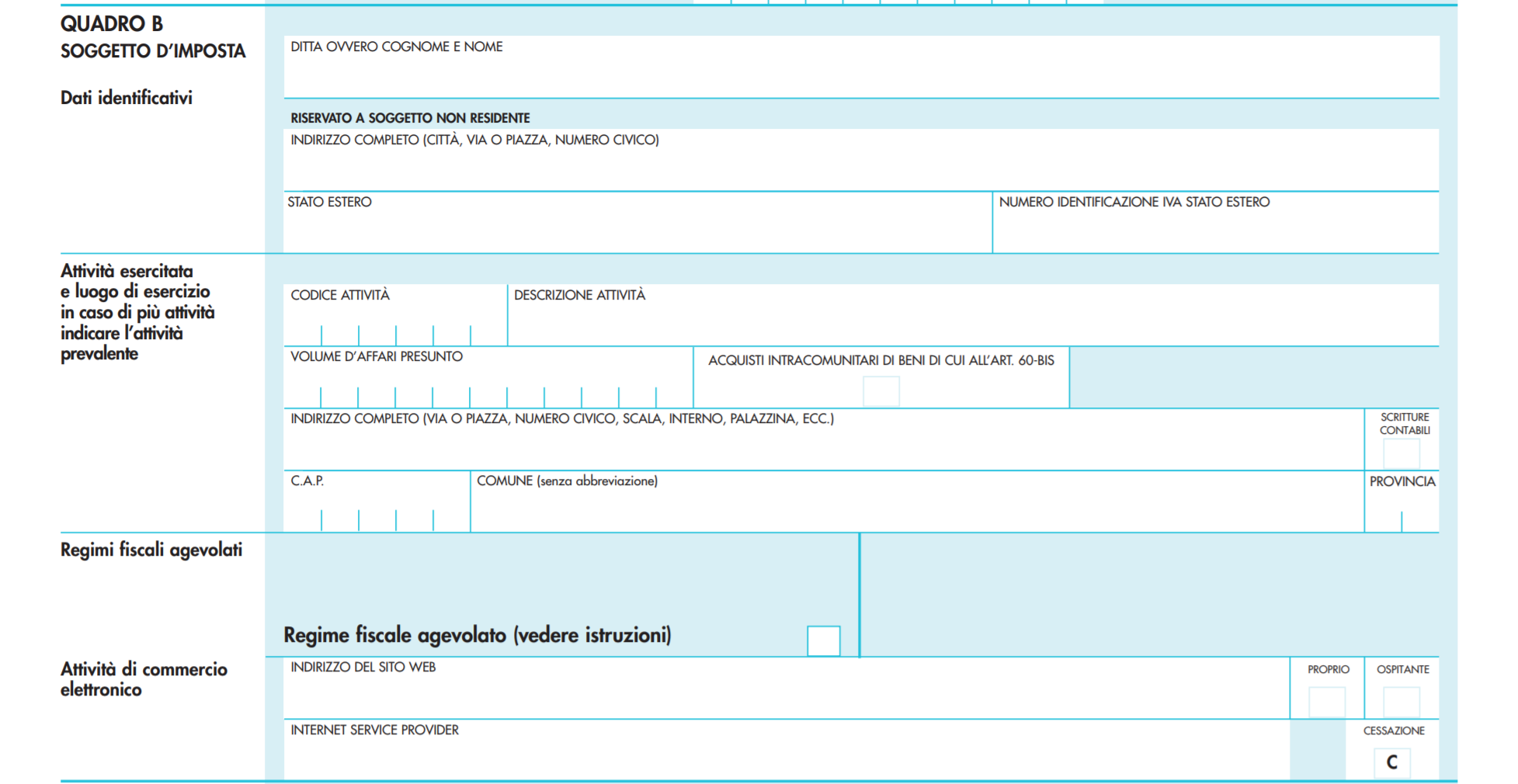

Quadro B – Soggetto d’imposta

Il quadro B è composto da più sezioni.

Nella sezione “Dati identificativi” devi:

- indicare il tuo cognome e nome, senza abbreviare alcuna parola

Nella sezione “Attività esercitata e luogo di esercizio” devi:

- indicare il codice dell’attività svolta

- indicare la descrizione dell’attività svolta

- indicare l’indirizzo completo della sede presso cui viene svolta l’attività

Se svolgi la tua professione presso un ufficio o uno studio professionale devi indicare l’indirizzo dell’ufficio o dello studio.

Se, invece, non esiste un apposito locale e svolgi la tua attività professionale a casa oppure presso la sede dei tuoi clienti, indica qui il tuo indirizzo di residenza.

- barrare la casella “Scritture contabili” solo se presso la sede sono conservati i registri della contabilità

Se, invece, ti rivolgi ad un consulente fiscale che si occuperà della tenuta della tua contabilità non devi barrare tale casella.

La sezione “Regimi fiscali agevolati” contiene un unico riquadro che deve essere compilato solo se intendi adottare il regime forfettario.

Se adotti il regime forfettario indica nel riquadro il valore 2.

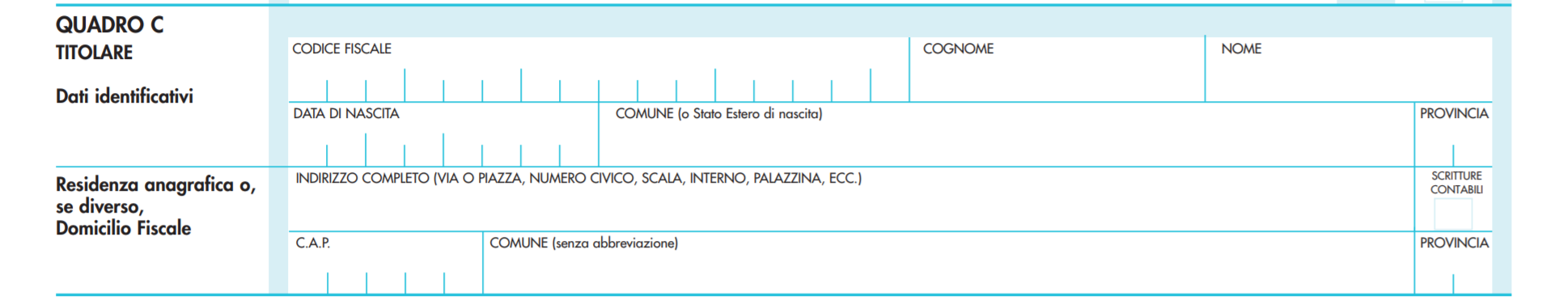

Quadro C – Titolare

Nella sezione “Dati identificativi” devi:

- indicare il codice fiscale e i dati anagrafici

Nella sezione “Residenza anagrafica” devi:

- indicare l’indirizzo completo di residenza

- barrare la casella “Scritture contabili” solo se presso la residenza sono conservati i registri della contabilità

Se, invece, ti rivolgi ad un consulente fiscale che si occuperà della tenuta della tua contabilità, non devi barrare tale casella.

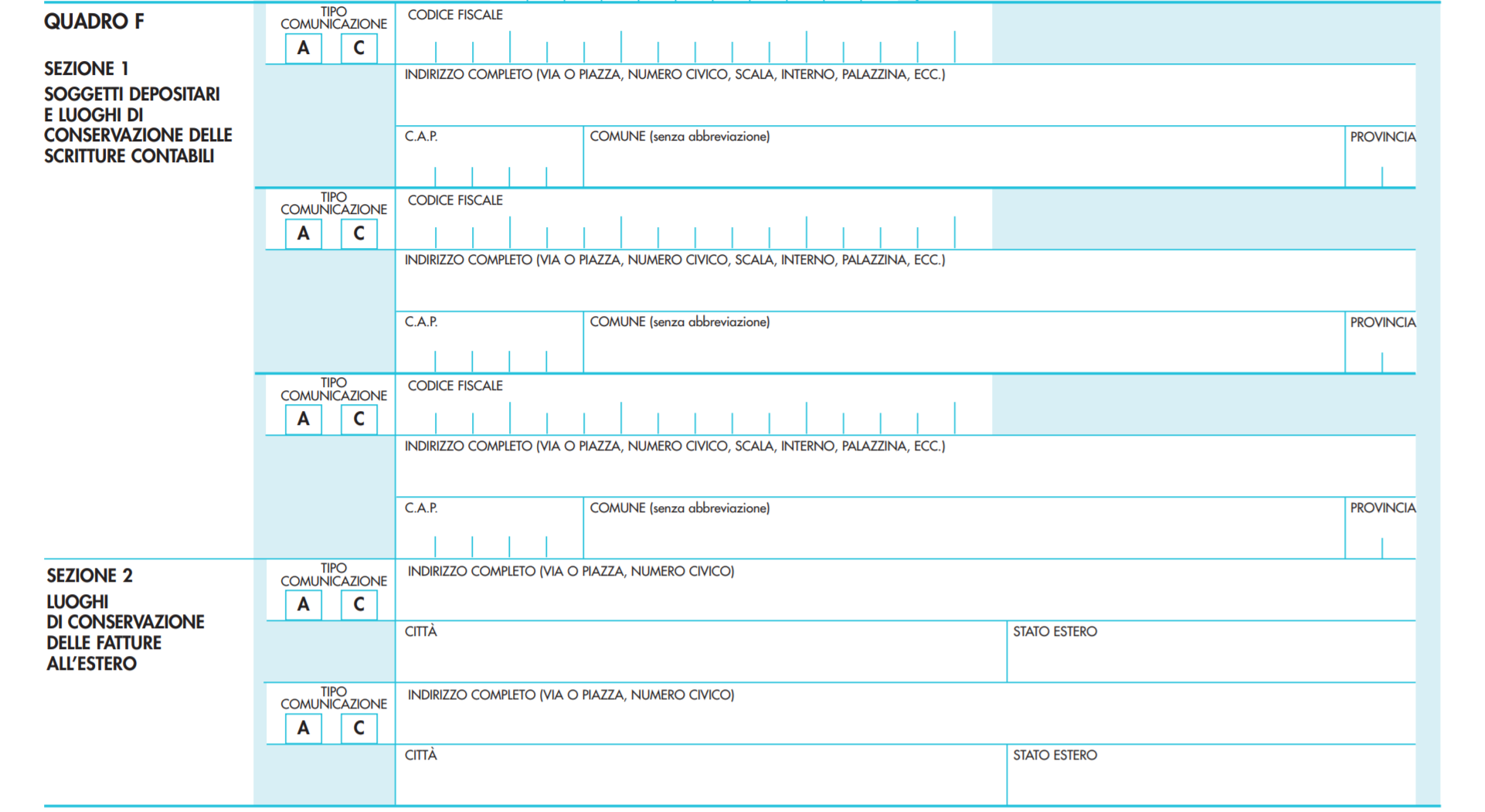

Quadro F

Il quadro F va compilato solo nel caso in cui affidi ad un consulente fiscale la tenuta della tua contabilità.

Solo in quel caso, nella sezione 1 devi:

- barrare la casella A

- indicare il codice fiscale del professionista (o della società di servizi) che si occuperà della tenuta della tua contabilità

- indicare l’indirizzo completo della sede presso cui il professionista (o la società di servizi) svolge la propria attività

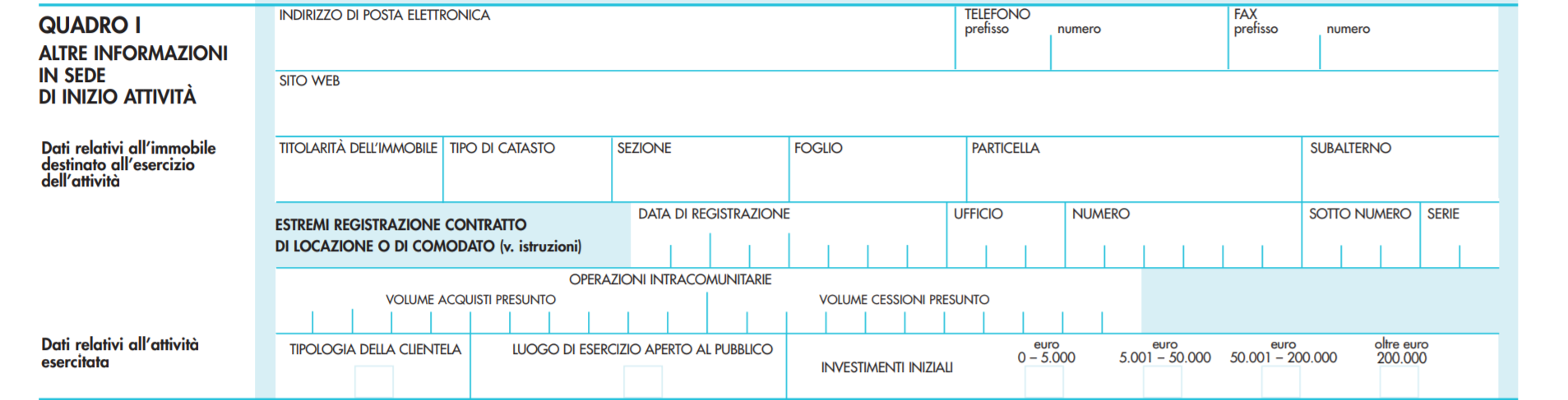

Quadro I – Altre informazioni

Nel quadro I devi:

- indicare l’indirizzo di posta elettronica

- il numero di telefono e di fax

- l’eventuale sito web

La sezione “Dati relativi all’immobile destinato all’esercizio dell’attività” va compilata solo nel caso in cui l’attività venga svolta presso un ufficio o uno studio professionale.

Solo in quel caso devi:

- nel campo “Titolarità dell’immobile” indicare il codice “P” se ne sei proprietario oppure il codice “D” in caso di detenzione in affitto o in comodato

- nel caso di immobile detenuto in affitto o in comodato, indicare gli estremi di registrazione del relativo contratto

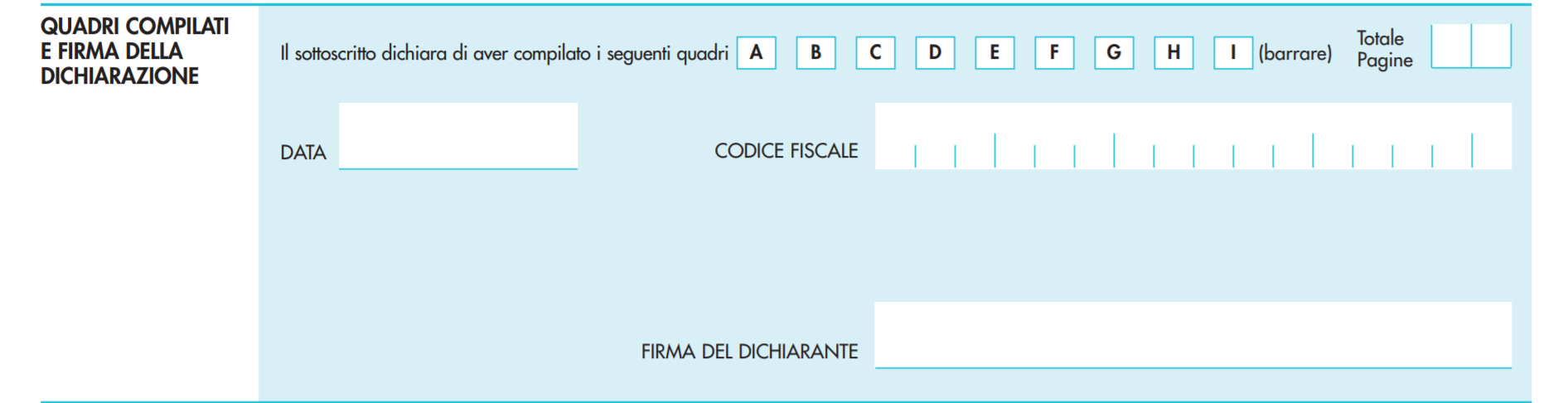

Sezione “Quadri compilati e firma della dichiarazione”

In questa sezione devi:

- barrare i quadri compilati

- indicare il numero totale di pagine compilate (normalmente 4)

- indicare la data e ripetere il codice fiscale

- apporre la firma

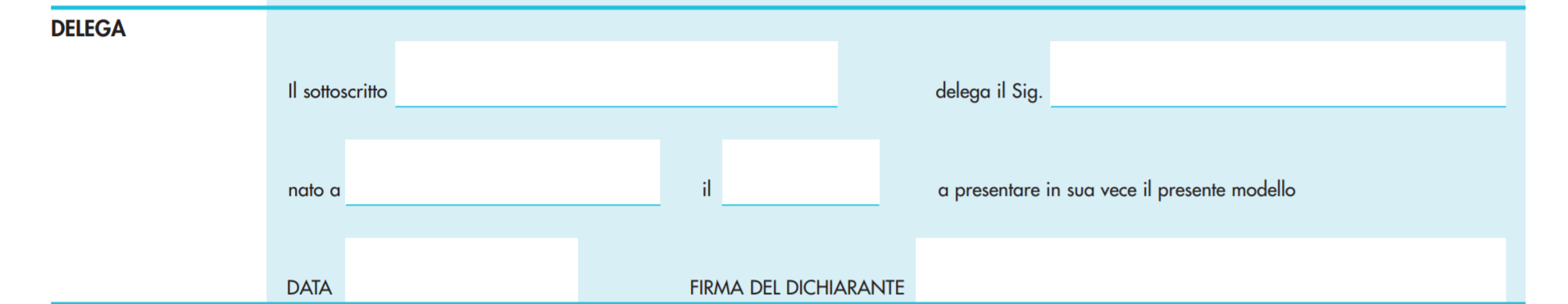

Sezione “Delega”

Il modello può essere presentato anche a mezzo di persona incaricata.

In tal caso compilare tutti i campi della sezione.

Al momento della presentazione del modello il soggetto delegato dovrà esibire, oltre alla proprio documento di identità, la copia del documento del soggetto delegante.

L’iscrizione previdenziale

Oltre all’apertura della partita IVA, devi anche fare l’iscrizione per versare i contributi previdenziali.

Se per l’attività professionale che inizi a svolgere esiste una Cassa previdenziale autonoma, devi iscriverti a questa Cassa.

Per tutte le attività professionali per le quali non esiste una apposita Cassa previdenziale, devi iscriverti presso la Gestione separata INPS.

Se l’articolo ti è stato utile o ha riscosso il tuo interesse, condividilo con altri.

Se hai dei dubbi o necessiti di approfondimenti, scrivi nei commenti

perfetto