Il regime forfettario, a differenza dei precedenti regimi fiscali agevolati, presenta una particolare metodologia per la determinazione del reddito su cui calcolare l’imposta sostitutiva.

Il reddito imponibile viene infatti determinato applicando ai ricavi ed ai compensi incassati nell’anno il coefficiente di redditività previsto in relazione al codice di attività ATECO relativo all’attività svolta; dopodiché vengono dedotti i contributi previdenziali obbligatori, versati nell’anno. Sul reddito imponibile così ottenuto si calcola l’imposta sostitutiva del 15%, oppure del 5% per 5 anni (in caso di nuova attività).

Come si calcolano le entrate

Il regime forfettario prevede che sulle fatture emesse debba essere inserita la seguente dicitura:

Operazione effettuata ai sensi dell’art. 1, commi da 54 a 89 della Legge n. 190/2014 – Regime forfettario

Inoltre, per i soggetti che adottano il regime forfettario i compensi non sono soggetti a ritenuta d’acconto da parte del cliente.

Il calcolo dei ricavi avviene considerando solamente i ricavi ed i compensi effettivamente incassati nell’anno, utilizzando il cosiddetto criterio di cassa.

Come si calcolano le spese

Ai fini del calcolo del reddito imponibile, per i contribuenti forfettari le spese sostenute nell’esercizio della propria attività non hanno alcuna rilevanza.

Le uniche spese che possono essere portate a diminuzione del reddito imponibile, sono i contributi previdenziali obbligatori, per l’importo effettivamente pagato nell’anno.

Come si determinano il reddito e l’imposta

La principale particolarità del regime forfettario, fruibile da imprenditori e professionisti nel rispetto di determinati requisiti, oltre alla concessione di numerose agevolazioni, è proprio il metodo di determinazione del reddito su cui calcolare l’imposta.

Per ciascun tipo di attività svolta, identificata dal relativo codice ATECO, è stabilita, oltre al limite massimo di ricavi o compensi fatturabili, una percentuale che determina il coefficiente di redditività da applicare ai ricavi e compensi per poter ottenere il reddito imponibile.

Ecco la relativa tabella di riferimento:

| Industrie alimentari e delle bevande | (10 - 11) | ||

| Commercio all'ingrosso e al dettaglio | 45 - (da 46.2 a 46.9) - (da 47.1 a 47.7) - 47.9 | ||

| Commercio ambulante e di prodotti alimentari e bevande | 47.81 | ||

| Commercio ambulante di altri prodotti | 47.82 - 47.89 | ||

| Costruzioni e attività immobiliari | (41 - 42 - 43) - (68) | ||

| Intermediari del commercio | 46.1 | ||

| Attività dei servizi di alloggio e di ristorazione | (55 - 56) | ||

| Attività professionali, scientifiche, tecniche, sanitarie, di istruzione, servizi finanziari ed assicurativi | (64 – 65 – 66) – (69 – 70 – 71 – 72 – 73 – 74 – 75) – (85) – (86 – 87 – 88) | ||

| Altre attività economiche | (01 – 02 – 03) – (05 – 06 – 07 – 08 – 09) – (12 – 13 – 14 – 15 – 16 – 17 – 18 – 19 – 20 – 21 – 22 – 23 – 24 – 25 – 26 – 27 – 28 – 29 – 30 – 31 –32 – 33) – (35) – (36 – 37 – 38 – 39) – (49 – 50 – 51 – 52 – 53) – (58 – 59 – 60 – 61 – 62 – 63) – (77 – 78 – 79 – 80 – 81 – 82) – (84) – (90 – 91 – 92 – 93) – (94 – 95 – 96) – (97 – 98) – (99) | ||

Vuoi saperne di più?

Contattaci subito: avrai un team di esperti al tuo servizio!

Esempio di calcolo

Supponiamo che un libero professionista, avendone i requisiti, nel corso del 2023 applichi il nuovo regime forfettario. Avendo incassato compensi per 20.000 euro e pagato contributi previdenziali per 3.500 euro, il calcolo da eseguire per determinare il reddito imponibile e l’imposta da versare è il seguente:

| Calcolo reddito e imposta | Importi |

|---|---|

| Compensi incassati | 20.000 € |

| Spese | |

| Reddito imponibile lordo | 20.000 € * 78% = 15.600 € |

| Contributi previdenziali | 3.500 € |

| Reddito imponibile netto | 15.600 € - 3.500 € = 12.100 € |

| Imposta sostitutiva | 1.815 € oppure 605 € (in caso di nuova attività e per i primi 5 anni) |

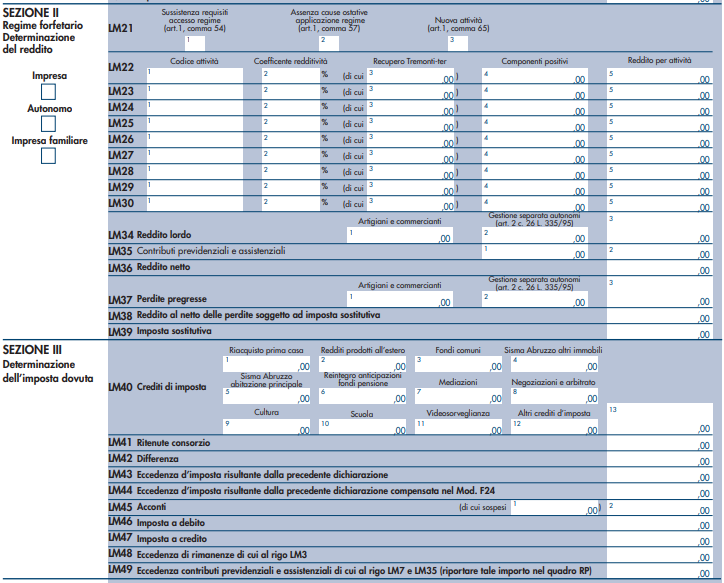

Come si compila il quadro LM

Tali calcoli si effettuano compilando l’apposita sezione III del quadro LM, all’interno del Modello Unico persone fisiche.

Occorre compilare, per prima cosa, le caselle a sinistra del quadro per indicare se si tratta di:

- forfettario che svolge attività di impresa, barrando la casella “Impresa”

- forfettario che svolge attività di lavoro autonomo, barrando la casella “Autonomo”

- forfettario che svolge attività sotto forma di impresa familiare, barrando la casella “Impresa familiare”

Il rigo LM22 va compilato indicando:

- in colonna 1 il codice dell’attività svolta

- in colonna 2 il coefficiente di redditività

- in colonna 3 l’importo dei ricavi o compensi incassati nell’anno

- in colonna 5 il reddito relativo a tale attività, ottenuto applicando all’importo dei ricavi o compensi il coefficiente di redditività

Nel rigo LM34 va riportato il reddito, precedentemente indicato alla colonna 5 del rigo LM22.

Nel rigo LM35 va riportato l’importo dei contributi previdenziali e assistenziali versati nell’anno.

Nel rigo LM36 va indicato la differenza tra l’importo di rigo LM34 e l’importo di rigo LM35. Tale importo va poi ripetuto al rigo LM38.

Infine nel rigo LM39 si indica l’imposta sostitutiva dovuta, cioè il 15% (o il 5% per le nuove attività) calcolato sull’importo del rigo LM38.

In alcuni casi (vedi il paragrafo successivo) è necessario compilare anche il quadro RS.

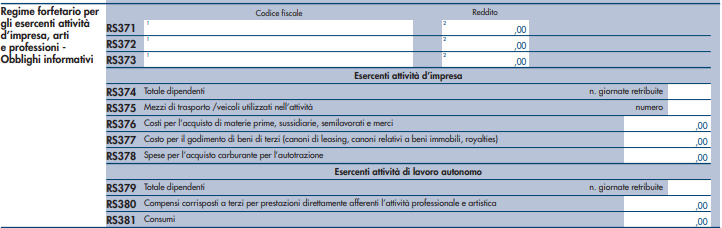

Come si compila il quadro RS

I contribuenti forfettari devono indicare alcune informazioni in una apposita sezione del quadro RS (quinta pagina).

Nel caso siano stati pagati compensi a professionisti, senza operare la ritenuta di acconto, occorre compilare la prima sezione (cioè i righi da RS371 a RS373) indicando:

- in colonna 1 il codice fiscale del percettore dei compensi

- in colonna 2 l’importo dei compensi stessi

Il forfettario che svolge un’attività di impresa deve indicare:

- nel rigo RS375 il numero complessivo dei mezzi di trasporto/veicoli posseduti (o detenuti a qualsiasi titolo) per lo svolgimento dell’attività

- nel rigo RS376 il costo sostenuto per l’acquisto di materie prime e sussidiarie, semilavorati e merci

- nel rigo RS377 i costi sostenuti per il godimento di beni di terzi (canoni di locazione derivanti dall’utilizzo di beni immobili, mobili e concessioni)

- nel rigo RS378 l’importo complessivo delle spese sostenute nell’anno per gli acquisti di carburante per autotrazione.

Chi esercita un’attività di lavoro autonomo deve invece indicare:

- nel rigo RS381 i consumi (come ad esempio le spese telefoniche, per energia elettrica, carburanti ecc.)

Come e quando pagare l’imposta

Le modalità e le scadenze di versamento dell’imposta sostitutiva per i contribuenti forfettari sono le stesse previste per il versamento delle imposte sui redditi.

Occorre pertanto utilizzare il modello di pagamento F24, indicando, nell’apposita sezione Erario, i seguenti codici tributo:

- 1792 per il versamento del saldo

- 1790 per il versamento del primo acconto

- 1791 per il versamento del secondo (o unico) acconto

Il versamento dovrà essere eseguito, come per le imposte sui redditi, alle seguenti scadenze:

- il pagamento del saldo e dell’eventuale primo acconto entro il 30 giugno, ovvero entro il 31 luglio con una maggiorazione dello 0,40%

- il pagamento del secondo (o unico) acconto entro il 30 novembre

Se l’articolo ti è stato utile o ha riscosso il tuo interesse, condividilo con altri. Se hai dei dubbi o necessiti di approfondimenti scrivi nei commenti.

Vuoi chiarire i tuoi dubbi?

Richiedi una consulenza: i nostri professionisti sono a tua disposizione!

Buongiorno,

Avrei due quesiti:

1)Nel caso si scelga la gestione previdenziale degli artigiani e commercianti in un quadro di regime forfettario, è giusto fare il seguente calcolo:

Coefficente redditività 78%

Compensi: 25.000

Reddito imponibile: 25.000*78%= 19.500

Contributi inps: 25.000*23,19%=5.797,5

Reddito imponibile netto: 19.500-5797,5= 13.702,5

Imposta sostitutiva: 13.702,5*5% (primi cinque anni) = 685,125

E’ giusto dire che il nostro utile è di: 25.000-5797,5-685,125= 18.517,375

2) Se l’aliquota dei contributi inps è giusta, l’importo copre un arco temporale di 12 mesi? Nel caso della riduzione del 35% di quanto si riduce questo arco temporale.

Grazie anticipatamente per la risposta.

Giuseppe

Gentile Giuseppe,

grazie per la tua richiesta di chiarimenti.

In merito al primo quesito, rispondo per punti:

1) il calcolo dei contributi inps non è corretto: l’importo su cui applicare l’aliquota contributiva (nel tuo esempio del 23,19%) corrisponde al reddito imponibile lordo di 19.500 e non all’ammontare dei compensi di 25.000. Pertanto l’importo dei contributi inps dovuti (come da tuo esempio) sarà di 4.522,05, anziché di 5.797,50

2) il reddito imponibile, a seguito della corretta determinazione dei contributi inps dovuti, passa quindi a 14.977,95, anziché 13.702,50

3) l’imposta sostitutiva dovuta (applicando l’aliquota del 5% spettante alle attività mai esercitate in precedenza, nei primi 5 anni) ammonta, pertanto, a 748,90, anziché a 685,12

4) l’utile effettivo netto risulta pertanto di 19.729,05, anziché 18.517,37

Relativamente al secondo quesito (di cui non mi è chiaro l’oggetto):

1) se la tua domanda è riferita all’assolvimento degli obblighi previdenziali di un soggetto iscritto alla Gestione IVS Commercianti, la risposta è questa: se l’ipotesi da te prospettata è relativa ad una attività svolta in un intero anno solare, null’altro è dovuto, oltre a quanto sopra conteggiato. Anche in una situazione di riduzione facoltativa del 35% dei contributi.

Ne ho scritto in questo articolo: https://www.cartello.it/imprese-e-professioni/regime-forfettario-contributi-ridotti/

2) se la tua domanda si riferisce, invece, all’accreditamento dei contributi previdenziali versati, ti cito il paragrafo tratto sempre dall’articolo di cui sopra, in cui ho trattato l’argomento.

Per l’accredito dei contributi, ai fini pensionistici, il versamento in misura ridotta dei contributi previdenziali significa che, il pagamento di un importo:

– pari al contributo calcolato sul minimale, attribuisce il diritto all’accreditamento di tutti i contributi mensili relativi a ciascun anno solare

– inferiore al contributo calcolato sul minimale, comporta che i mesi accreditati saranno proporzionalmente ridotti (nel rispetto del limite del 65%)

Spero di aver risposto ai tuoi dubbi.

Resto comunque a tua disposizione.

Buongiorno Antonio,

Grazie per la sua preziosa risposta.

Le chiederei una ulteriore domanda di tipo previdenziale.

1) Nel mio caso avendo già maturato circa 24 anni di contributi inps come lavoratore dipendente, nel caso in cui comincerei l’attività da autonomo con iscrizione alla gestione IVS, come si calcolerebbero i contributi inps al fine di raggiungere la tanto desiderata pensione?

2) Nell’ipotesi che si inizi l’attività da autonomo per 1 anno, e dopo si ritorni alla situazione di lavoro da dipendente, l’anno di contributi inps viene perso o sommato?

Grazie per la risposta

A presto e buona giornata

Giuseppe

Buongiorno Giuseppe,

sono lieto di esserti stato utile.

Le questioni di tipo previdenziale, o per meglio dire pensionistiche, che mi sottoponi necessitano di un approfondimento per il quale non posso darti informazioni, essendo argomenti che non tratto.

Posso comunque darti un consiglio: verifica direttamente presso la sede Inps che ti è più comoda, oppure (meglio ancora) presso un patronato.

Alcune informazioni, anche se brevi, le puoi trovare sul sito dell’Inps, in questa pagina: http://www.inps.it/portale/default.aspx?sID=%3b00%3b5614%3b8586%3b&lastMenu=8586&iMenu=1&iNodo=8586&p4=2

Buona giornata

Buongiorno Antonio, infatti avevo pensato ad un patronato.

Grazie ancora per la disponibilità e consigli.

Saluti

Giuseppe

Salve sono andrea e sono un parrucchiere sull’incasso lordo di 24000 euro nel regime forfettario bisogna scalare anche il costo dell’ affitto? Grazie buona giornata

Buongiorno Andrea,

nel regime forfettario l’unica voce di spesa deducibile è quella relativa ai contributi previdenziali pagati nell’anno.

L’affitto non si può dedurre.

Resto a tua disposizione.

Buongiorno,

partendo dal quesito del Sig. Giuseppe le rimando sotto i calcoli per il mio esempio (e credo che siano giusti).

Nel caso si scelga la gestione previdenziale degli artigiani e commercianti in un quadro di regime forfettario con apertura nel 2016:

Coefficiente redditività 40%

Compensi: 50.000,00

Reddito imponibile: 50.000,00*40% = 20.000,00

Contributi inps: 20.000,00*23,19% = 4.638,00

Contributi inps con riduzione del 35%: 4.638*35% = 3.014,70

Reddito imponibile netto: 20.000,00-3.014,70 = 16.958,30

Imposta sostitutiva: 16.958,30*5% (primi cinque anni) = 849,265

E’ giusto dire che l’utile è di: 50.000,00-3.014,70-849,265 = 46.136,035

Nel mio caso quest’attività, concernente la rivendita di autoveicoli, dovrebbe coesistere con l’altra di dipendente con contratto full time a tempo indeterminato con contratto multi servizi.

In questo caso:

1. I compensi percepiti attualmente in busta paga andrebbero a sottrarsi a quelli della partita iva per poter rimanere nello scaglione del regime forfettario e non sforare in quello ordinario?

2. I contributi versati attualmente dalla mia azienda vengono conteggiati in che modo in questi calcoli?

3. I conteggi riportati sotto possono essere veritieri?

Coefficiente redditività 40%

Compensi percepiti in busta annui: 15.000,00

Compensi totali: 50.000,00

Reddito imponibile: 50.000,00-15.000*40% = 14.000,00

Contributi inps: 14.000,00*23,19% = 3.246,60

Contributi inps con riduzione del 35%: 3246,60*35% = 2.110,29

Reddito imponibile netto: 14.000,00-2.110,29 = 11.889,71

Imposta sostitutiva: 11.889,71*5% (primi cinque anni) = 594,486

E’ giusto dire che l’utile per l’attività a P. Iva è di: 35.000,00-2.110,29-594,486 = 32.295,224

Grazie anticipatamente per il tempo dedicatomi

Paolo

Buongiorno Paolo,

leggendo la tua richiesta mi pare di intendere che stai per iniziare una attività, in forma autonoma, come rivenditore di autoveicoli usati.

Prima di rispondere alle altre domande che mi poni, vorrei che mi confermassi che ho inteso correttamente l’oggetto della tua futura attività.

Infatti, qualora la tua attività consistesse nella compravendita di autoveicoli usati, non potrai utilizzare il regime agevolato cosiddetto “forfettario” in quanto la vendita di beni usati rientra tra le attività espressamente escluse.

Sono a tua disposizione.

Dimenticavo…

Adempimenti ai fini Iva

I contribuenti che applicano il regime forfetario hanno l’obbligo di:

– numerare e conservazione delle fatture di acquisto e le bollette doganali;

– certificare i corrispettivi;

– integrare le fatture per le operazioni di cui risultano debitori di imposta con l’indicazione dell’aliquota e della relativa imposta, da versare entro il giorno 16 del mese successivo a quello di effettuazione delle operazioni, senza diritto alla detrazione dell’imposta relativa.

Questo è ciò che viene riportato sul sito dell’Agenzia delle Entrate.

Nel caso degli autoveicoli usati sapevo si calcolasse l’Iva sul margine tra l’acquisto e la rivendita al netto delle spese di ripristino.

Nella fattispecie del regime forfettario come va calcolata?

esempio:

– acquisto 1.500,00

– ripristino 800,00

– rivendita 4.000,00

– iva sul margine di 1.700,00 = 306.56

In questo caso il debitore d’imposta sono io e non ho altro da detrarre?

Grazie ancora.

Paolo

Buon giorno, ho un dubbio che mi arrovella e per il quale sto rischiando un litigio con la commercialista.

Nel regime forfettario ai fini del calcolo unico2016, come professionista devo calcolare l’imponibile per competenza (tot fatturato) o per cassa (tot effettivamente incassato). Ho una fattura di 6000,00 non incassata e vorrei capire se fa parte del conteggio (fa tanta differenza su un tetto massimo di 15000).

Grazie per la cortesia

Buongiorno Cinzia,

sia nel regime forfettario, che anche nel regime dei contribuenti minimi, i compensi dei professionisti vanno considerati con il criterio di cassa, vale a dire conteggiando solo i compensi effettivamente incassati nell’anno.

Nel tuo caso, la fattura di 6.000 euro non incassata nel 2015, non deve essere conteggiata tra i compensi dell’attività professionale per l’anno 2015.

Rimango a tua disposizione.

Buon giorno, quindi come mi consiglia di fare con la commercialista? con il conteggio che mi ha fatto praticamente faccio prima a chiudere la P.Iva piuttosto che pagare saldo e anticipi calcolati così. scusi il disturbo.

Buongiorno Cinzia,

le consiglio di verificare con la sua professionista l’esatto conteggio delle prestazioni effettivamente incassate nell’anno 2015. Mi pare di capire che il fraintendimento sia avvenuta su tale conteggio.

Dopodiché, verificato che il totale compensi corrisponda al totale degli incassi del 2015, la professionista effettuerà i calcoli delle imposte (ed eventualmente anche dei contributi previdenziali).

Se può tornarle utile, possiamo verificare insieme la correttezza dei calcoli eseguiti dalla sua professionista.

Grazie per la disponibilità, non vorrei rubare tempo (non potendo pagare utleriori costi). Un’altra cosa che mi ha lasciata perplessa è che quest’anno ho dovuto sostituire il computer (apple) e mi ha detto che non dovevo farmi fare fattura perché non lo posso scaricare in quanto regime forfettario agevolato. Ora il costo è d 3000,00 io teoricamente dovrei avere un tetto massimo di 15000 per i beni strumentali. Possibile che lo strumento di lavoro non posso portarlo in detrazione?

Buongiorno Cinzia,

non mi sta rubando tempo, semmai è tempo utilizzato per chiarire meglio qualche difficoltà nell’applicare le nostre norme di legge, specie in ambito fiscale.

Se il suo regime (come mi ha già scritto in precedenza) è quello forfettario, le confermo che non è possibile dedurre alcun tipo di spesa, se non la percentuale forfettaria (da cui prende nome il regime contabile stesso) stabilita per il suo tipo di attività. Pertanto ritengo corretta l’informazione sulla non deducibilità della spesa sostenuta per l’acquisto del computer, anche se non condivido il suggerimento di non richiedere la fattura.

Lo stesso computer appena acquistato, nonostante sia indeducibile, deve però essere tenuto in considerazione nel verificare il non superamento del tetto massimo dei beni strumentali, ammontante a 15.000 euro (come da lei correttamente indicato).

Buon giorno, ho parlato con la mia commercialista. Onestamente alla domanda: ma seguo il regime di cassa o competenza non mi ha dato una risposta chiara. Mi ha detto che se io penso di essere una professionista di vedere cosa voglio fare! (io non penso… è il mio inquadramento che dice che sono una professionista) Inoltre mi ha detto che se io le porto le fatture lei registra tutto. Alla fine mi rifà il conteggio ma ha voluto che firmassi che la fattura non incassata non la contabilizzava assumendomi io la responsabilità perché secondo lei non è corretto. Ora la scadenza è molto vicina e non ho margine per fare altro. Prossimamente cosa mi consiglia di fare?

Grazie

Buongiorno Cinzia,

se lei è certa di essere nel regime contabile cosiddetto “forfettario” i suoi compensi vanno dichiarati con il criterio di cassa, cioè indico alla voce Compensi solo i compensi effettivamente incassati nell’anno.

Firmi il documento che le richiede la sua professionista perché lei è nel giusto.

Prossimamente valuti se continuare ad avvalersi dell’attuale professionista oppure se sceglierne un altro. Mi perdoni la franchezza ma la sua professionista deve darle delle risposte chiare, certe e comprensibili.

Sono d’accordo e il fatto di dover parlare in un blog significa che il soggetto mi sta esasperando. Ma ormai i tempi erano troppo stretti per cambiare. Eventualmente dovesse arrivare un controllo io posso dimostrare che effettivamente la fattura non l’ho incassata (la sto incassando da aprile a spizzichi e bocconi).

Per quanto riguarda la gestione separata INPS, se uno avesse da fare una modifica ai contributi versati perché mancano nel conto, a chi si deve rivolgere??

L’ufficio INPS vicino mi ha rimbalzata dicendo che loro non possono fare nulla e che devo fare tutto on line (e chi ci capisce qualcosa nei siti INPS ed AG. Entrate è bravo). Esiste un modo per entrare in contatto con questi uffici?

I numeri verdi sono delle trappole infinite e dopo aver digitato anche la data di nascita del vicino di casa di Napoleone ti attaccano dicendo che le linee sono occupate!!!!

Grazie per la cortesia

Cinzia

Buongiorno Cinzia,

mi spiace doverle confermare che il suo problema con i contributi INPS dovrà essere risolto presso un Ufficio INPS. L’Ufficio non può rifiutarsi di prendere in carico la sua problematica, dicendole di effettuare le operazioni solo online.

Buongiorno ho aperto un attività da poco e mi hanno inserito nella contabilità forfettaria ,ma volevo sapere se c’è un coefficiente minimo di entrate su cui viene calcolata, visto che io di compensi percepiti ne ho solo 6000

Coefficiente redditività 78%

grazie

Buongiorno Maria,

se ho inteso correttamente la tua domanda, mi chiedi se, essendo in regime forfettario e con un importo di compensi percepiti di 6.000 euro, dovrai dichiarare un reddito minimo, sganciato dall’importo degli incassi?

La risposta è ovviamente negativa.

Il reddito su cui dovrai calcolare le imposte dovute sarà, pertanto, il 78% dei tuoi compensi percepiti (6.000 euro), cioè 4.680 euro.

Da tale reddito potrai dedurre gli eventuali contributi previdenziali pagati nel corso del 2015, dopodiché dovrai calcolare sull’importo residuo (4.680 euro meno contributi pagati nel 2015) l’imposta sostitutiva del 15%, oppure del 5% se la tua è una nuova attività e non sono trascorsi più di 5 anni dall’inizio della tua attività.

Rimango a tua disposizione nel caso avessi bisogno di altri chiarimenti.

salve volevo sapere come funziona il calcolo della gestione inps se si e’ anche lavoratori dipendenti part time.il mio codice ateco e’ 67% come funziona su reddito lordo 28000 quanto versero’ di tasse e inps?grazie mille

Buongiorno Davide,

puoi specificarmi correttamente il tuo codice di attività? Quello composto da 6 codici numerici, per intenderci.

Salve Antonio, avrei alcuni quesiti da sottoporle:

Ho aperto partita con regime forfetario, e sono anche dipendente. Nel 2015 il reddito da lavoro dipendente che ho conseguito é stato 26.000 , nell’ anno 2016 il reddito lavoro dipendente sará pressoché invariato, come lavoro autonomo dovrei arrivare a 5.000. Ora, la mia domanda é: Il reddito per il 2016 sará superiore a 30.000 sommando dipendente ed autonomo, questo mi fará uscire dal regime forfetario? o si tiene conto solo del reddito da lavoro autonomo?

avendo aperto partita iva nel 2016 ho diritto all’imposta sostitutiva del 5%?

grazie e complimenti

Buongiorno Pasquale,

grazie per il tuo apprezzamento.

Come da te anticipato, per determinare se hai superato o meno il massimale di fatturato consentito per rimanere nel regime forfettario, si considera solamente il fatturato dell’attività di lavoro autonomo. Quindi, se il fatturato 2016 ammonterà a circa 5.000 euro, potrai permanere anche negli anni successivi nel regime forfettario.

L’imposta sostitutiva ridotta al 5% si applica per le nuove attività. Pertanto, se non hai mai esercitato in passato la tua attività di lavoro autonomo, potrai certamente applicare per il 2016 l’aliquota del 5% sui tuoi compensi.

Oltre che ringraziarla per la risposta esaustiva, volevo approfittare della sua massima competenza, chiedendole un ultimo quesito: Sto valutando la possibilità di uscire dal regime dei minimi, in quanto ho dei costi che potrei dedurre. Se abbandono tale regime e passo al regime ordinario, il reddito da lavoro dipendente ed il reddito da lavoro autonomo andrebbero cumulati? Infine, essendo dipendente ed essendo iscritto alla gestione separata, l’aliquota Inps è al 24%?

La ringrazio del tempo che ci dedica.

Buongiorno Pasquale,

valuta attentamente la scelta se passare dal regime forfettario a quello ordinario, anche in presenza di forti spese. Tieni conto che, come hai correttamente ipotizzato, passando al regime ordinario dovrai pagare l’Irpef sul cumulo di tutti i tuoi redditi (sia quello da lavoro dipendente, peraltro già tassato alla fonte, sia quella da lavoro autonomo). Le aliquote Irpef sono decisamente più elevate dell’aliquota agevolata del 5%.

Essendo dipendente, ti confermo che l’aliquota da applicare per il calcolo dei contributi della gestione separata è quella del 24%.

Grazie di tutto! Valuteró attentamente. Non posso che rinnovarle i miei complimenti.

sono titubante sulla scelta del regime fiscale, ad oggi figuro nel “vecchio” regime agevolato dei minimi di cui perdo i requisiti dopo un quinquennio e francamente trovavo incongruente già questo regime in quanto nel mio settore di appartenenza ( commercio) abbiamo ricarichi che difficilmente arrivano al 20% e ipotizzare di poter mantenere una attività con il 20% dei 30 mila euro massimi incassabili è pura fantasia, questo ed altri fattori ( avvio esercizio ecc) mi hanno fatto cumulare passivi per oltre 100.000 euro in un quinquennio, ora approdare in un regime fiscale ove non sia possibile detrarre neppure le spese ( solo quelle fisse senza acquisto beni ammontano a più di 15 mila euro annui) oltre che continuare a pagare iva senza rimborso alcuno e che di fatto porti a pagare tasse sulle perdite mi pare assurdo così come assurdo mi pare che lo stesso bene venga tassato 2 volte a due soggetti diversi ( esempio la somma che io pago come affitto che mi viene tassato come reddito e che al padrone dell’immobile viene nuovamente tassato sempre come reddito) invariata la considerazione relativa alla possibilità reale ( qualora il mercato lo permettesse) di pagare le spese anche solo le fisse con il margine ricavabile da vendite per 50 mila euro, è una illusione, da anni viviamo con il reddito di mia moglie e grazie a questo regime perderemmo anche ( sebbene io de facto non produrrò reddito “vero” ) assegni familiari e detrazioni per coniuge a carico, sinceramente da ex lavoratore in mobilità avrei sperato meglio per far ripartire il paese, non fosse per la gogna degli studi di settore nel mio caso sembra essere meglio il regime ordinario ove per lo meno vi è possibilità di scaricare le spese sostenute per acquisto beni e conduzione non fosse per la perdita delle semplificazioni ( documenti su documenti registri libri contabili inventario ecc.) che deriverebbe dal confluire in esso ma sono realmente in dubbio su cosa sia meglio fare ( ovvero so che sarebbe meglio chiudere bottega ma con i magazzini pieni di merce invenduta e un mercato che richiede sempre articoli nuovi è dura ).

Buongiorno Marcello,

la disamina della sua situazione come contribuente minimo è pressoché completa con riguardo ai pro ed ai contro di tale regime contabile. Con riguardo alla scelta che dovrà andare a fare, mi pare di capire che (mi corregga se ho inteso male) in questi anni è stato sempre in perdita ed inoltre che il suo fatturato annuo dovrebbe superare i 30.000 euro.

In presenza di queste due condizioni, il mio consiglio è di passare, dal prossimo anno, al regime di contabilità semplificata.

Tale regime, se da un lato le comporterà un costo maggiore per gli adempimenti contabili e fiscali (tenuta contabilità, ecc.), dall’altro le consentirà di non versare imposte su redditi non effettivamente conseguiti.

Rimango a sua disposizione.

La ringrazio per la cortese risposta, in effetti non ho previsione di superare i 30M , il richiamo ai 50 mila è in quanto soglia massima fissata nel settore di appartenenza della mia attività per il regime forfettario, in considerazione del fatto che con i margini concessi dal mercato sarei comunque in perdita salvo raggiungere almeno i 75.000 euro di fatturato annuo ( che sembrano un miraggio) il regime di contabilità separata sembrerebbe logico ma vi è comunque, oltre ai maggiori adempimenti, da considerare l’incubo degli studi di settore, con Gerico non si ragiona e con i parametri attuali non vi è congruità nè coerenza, dopo anni di fame l’ultima cosa che desidero è un contenzioso con ufficio delle entrate anche se mi infastidisce il fatto che più che una scelta consapevole l’adesione ad un regime piuttosto che ad un altro paia la conseguenza di un neppur troppo celato ricatto, per una microattività in netta perdita non vi è condiscendenza, lo stato pare esser pronto a punire per scarso rendimento il lavoro autonomo con mezzi ed azioni spesso piuttosto discutibili, fossero tanto ligi a giudicare anche i RISULTATI della classe dirigente che peraltro non rischia con le proprie risorse, saremmo sicuramente un Paese migliore ( scusi lo sfogo )

scusi intendevo semplificata non separata

Buongiorno Marcello,

non conosco le peculiarità dell’attività da lei svolta e pertanto mi riferisco ai contribuenti in semplificata in linea generale.

Gli studi di settore non sono più lo “spauracchio” di qualche anno fa, vuoi perché i controlli dovuti solo ed esclusivamente agli studi di settore sono diventati quasi una rarità, vuoi perché saranno a breve sostituiti da un nuovo strumento di controllo.

Praticamente, stanno per “andare in soffitta”.

Prenda le sue decisioni senza dare troppa importanza agli studi di settore. Bisogna tenerne conto, ma non al punto di scegliere il proprio regime contabile in base all’applicazione, o meno, degli studi.

Naturalmente, studi o non studi, il fisco si potrà sempre interrogare sulla veridicità dei suoi redditi, se dovessero essere per più annualità negativi.

Spero di esserle stato di aiuto.

Gentile Antonio, faccio un esempio per semplificare il mio caso al massimo: se nel 2016 ricevo un’unica fattura da un teatro, corrispondente a 32000€, considerato che sottraendo 2940€ di contributi enpals, vado sotto il tetto massimo, posso considerarmi ancora dentro i forfettari? O ho oltrepassato il limite?

Mi viene il dubbio perchè vedo che la tassazione del 15% sul 68% è fatta sui 32000 meno i 2940

Grazie

Costantino

Buongiorno Costantino,

nell’esempio da te proposto viene superato il tetto massimo di 30.000 euro; pertanto, dall’anno successivo, non saresti più nel regime forfettario. Presta quindi molta attenzione al fatturato annuo, che è da intendersi come il totale dei compensi incassati. Questo per dirti che, se l’esempio fosse reale, basterebbe dire al teatro di pagarti nel 2016 non più di 30.000 euro e pagarti la restante parte nel 2017. In questo caso non supereresti il limite dei 30.000 euro annui.

Rimango a tua disposizione.

Grazie Antonio, in effetti è simile alla realtà, e visto che anche i contributi enpals contenuti in fattura contribuiscono al tetto del reddito, non richiedendo anticipi al teatro, sforerò nel 2017 anzichè nel 2016. Diversamente avrei chiesto più anticipo e non sforato nè ora nè nel 2017.

Grazie

Un’altra domanda, mi han detto che è lo stesso, ed io anche se in regime forfettario dal 2016, ho in fattura dicitura: (art.1, c.96-117, L.244/07), mentre dovrebbe essere per il forfettario: “Operazione effettuata ai sensi dell’art. 1, commi da 54 a 89 della Legge n. 190/2014 – Regime forfetario”;

E’ vero come mi dicono che non fa nulla, basta che poi mi comporto come un forfettario, tanto lo stesso non vi è ritenuta d’acconto ed iva?

Buongiorno Costantino,

la dicitura corretta da utilizzare da parte di un contribuente forfettario, come nel tuo caso, è effettivamente la seconda che hai citato. In ogni caso, sei a tutti gli effetti un forfettario se ti comporti come tale: è il cosiddetto “comportamento concludente” che fa prevalere la sostanza (cioè il tuo comportamento) rispetto alla forma (cioè la dicitura errata in fattura).

Rimango a tua disposizione.

Grazie, quindi posso semplicemente avvisare i committenti (per loro non cambia nulla) ed evitare di riemettere le fatture?

Certamente non devi riemettere le fatture. Avviso solamente i clienti affinché correggano la dicitura errata inserendo quella corretta. Per il resto non devi fare altro.

Perfetto, grazie, li ho avvisati per email della dicitura più giusta.

Buonasera,

Son un ing. con fatturato annuale compreso tra i 36000-55000

Un collega mi dice che non c’è convenienza a fatturare tali importi e di rimanere sotto i 30000 per poter sfruttare il regime dei minimi.

Lei che cosa ne pensa?

Conviene fatturare 30000 regime minimi o 60000 regime ordinario?

Grazie

Buongiorno Gianluca, scusandomi per il ritardo nella risposta, ti comunico di aver anche risposto alla mail.

Non esiste una risposta giusta alla sua domanda. Occorre valutare caso per caso, in base alla presenza o meno di spese rilevanti, oppure di oneri deducibili o detraibili (contributi previdenziali, interessi su mutui, spese sanitarie, assicurazioni vita e infortuni, tasse scolastiche, ecc.) oppure di detrazioni di imposta (familiari a carico, ecc.).

Potrebbe fare un esempio con regime minimo 30000 e ordinario 60000

Grazie

Caro Gianluca, come scritto nella precedente risposta, occorrono maggiori informazioni per poter calcolare la tassazione ordinaria, mentre per quanto riguarda quella forfettaria è sufficiente applicare il coefficente di redditività per ottenere il reddito. A tale reddito occorre applicare l’imposta sostitutiva del 5% o del 15%, a seconda che l’attività sia nuova oppure no.

Rimango a disposizione.

Salve,ho aperto da pochi giorni una attività con codice ateco 99,sicuro delle varie letture e anche qui su questo sito.Il commercialista mi ha detto che il 5% per 5 anni non esiste più. Esiste solo il 15%.Ho controllato anche su agenzia entrate e c’è scritto il 5% per le nuove attività. La mia è una nuova attività mai svolta.Ora non capisco più a chi ascoltare,mi potrebbe fare chiarezza Lei?La ringrazio

Francesco

Buongiorno Francesco,

nulla è cambiato rispetto a prima per chi sceglie il regime forfettario (come credo sia il tuo caso) e svolge una attività mai svolta in precedenza.

In presenza della condizione di assoluta nuova attività, l’aliquota da applicare, per i primi 5 anni di attività, per calcolare l’imposta dovuta è del 5%. Lo conferma infatti anche, come hai potuto tu stesso verificare, l’Agenzia delle Entrate sul proprio sito. Non vi sono assolutamente dubbi in merito.

Rimango a tua disposizione.

La ringrazio,risolto tutto,ho fatto notare al commercialista che ha controllato sul sito e ha confermato il 5%.

Francesco

Buongiorno Francesco,

sono contento che la situazione si sia chiarita.

Buona giornata.

Buonasera,

forse il mio quesito è banale, ma vorrei avere chiarimento su codice redditività dell’amministratore di condominio dato che se il codice ATECO è 68.30.00 e il coefficiente è 86 perché viene usato il coefficiente 78?

Lo chiedo in quanto inizierò a breve tale attività.

Grazie.

Buongiorno Sergio,

per prima cosa chiarisco che il corretto codice di attività dell’amministratore di condominio è il 68.32.00.

Tale codice attività, ai fini del regime forfettario, è stato inserito nella categoria “Costruzioni e attività immobiliari”, la quale ha un livello massimo di compensi annui di 25.000 euro ed un coefficiente di redditività dell’86%.

Il coefficiente di redditività del 78% è quello applicabile alle attività professionali in genere, ma non a quella di amministratore condominiale.

Rimango a tua disposizione.

Grazie mille per la cortese risposta e precisazione codice attività che ho erroneamente scritto.

Quindi non essendo tale attività inserita in quella professionali bensì in quella immobiliari non è possibile associare codice attività diverso con coefficiente del 78% così come mi è stato detto da alcuni professionisti.

Sul compenso stimato di 5000euro dovro’ tener conto del coefficiente del 86% ed avro’ come imponibile lordo 4300euro giusto?

Grazie ancora,

Sergio

Buongiorno Sergio,

ti riconfermo che il codice di attività previsto per la tua attività di amministratore condominiale non è ricompreso tra le altre attività professionali, ma bensì nella categoria delle “Costruzioni e attività immobiliari”.

La base imponibile su cui calcolare le imposte (del 5% o del 15%) si ottiene (come da te correttamente indicato) applicando la percentuale di redditività dell’86% ai tuoi compensi incassati nell’anno. Inoltre puoi dedurre anche i contributi previdenziali obbligatori pagati nell’anno.

Rimango a tua disposizione.

Buongiorno, sto valutando la possibilità di aprire una partita iva come amministratrice di condominio.

Attualmente sono assunta come dipendente con un contratto di somministrazione a tempo indeterminato quindi sono dipendente di una soc interinale.Il mio utilizzatore è uno studio che si occupa di amministrazione condominiale. Al momento gestisco a livello impiegatizio dei condomini per lo studio e ne ho preso qualcuno che seguo direttamente io come amministratrice ma sono fatturati dallo studio.

Secondo lei potrei rientrare nel forfettario al 5% se continuassi ad emettere fatture allo studio utilizzatore come collaborazione professionale?

Visto che sono dipendente interinale secondo lei posso accedere al beneficio?

La ringrazio anticipatamente per la disponibilità

Marina

Buongiorno Marina,

può certamente richiedere la partita IVA scegliendo il regime forfettario che le consentirà di applicare l’imposta del 5% per i primi 5 anni di attività, sempre che non superi il limite massimo di fatturato annuo che, nel suo caso, è attualmente di Euro 25.000.

Con la sua posizione come lavoratore autonomo potrà sia fatturare le sue prestazioni allo studio presso cui collabora, che ai singoli condomini che già segue attualmente in proprio.

La sua attuale posizione come lavoratrice interinale non è di ostacolo all’apertura della sua posizione fiscale con il regime forfettario.

Rimango a disposizione.

Buongiorno,

sono un violinista e sarei interessato all’apertura di una partita iva con regime forfetario.

Vorrei essere sicuro dei passaggi da fare e dell’incidenza delle imposte.

La prima cosa sarebbe quindi l’apertura di una partita iva, con codice Ateco 90.01.09.

Le prestazioni da me svolte sono di tue tipologie.

Esecuzione musicale, quindi soggetta a contribuzione previdenziale Enpals (come libero professionista mi doterei di un PIN Enpals, e quindi produrrei autonomamente agibilità Enpals)

Arrangiamento e consulenza organizzativa (quindi attività non soggetta ad Enpals)

Immaginando un fatturato di cassa annuo di 20.000 euro, distribuito (per semplicità) in 10.000 per prestazione di esecuzione artistica e 10.000 di consulenza dovrei avere la seguente situazione:

Reddito di cassa complessivo: 20.000

Reddito imponibile: 15.600 (applicando l’aliquota forfetaria del 78%)

Contributi Enpals versati 3.200 (sui 10.000 di esecuzione)

Porterei in detrazione i contributi Enpals versati, riducendo il reddito imponibile a 12.400

Su questi 12.400 pagherei una cedolare secca del 15 %, quindi 1.890

Alla fine mi ritroverei con un utile di:

20.000 lordo incassato –

3.200 contributi enpals versati –

1.890 cedolare secca del 15%

utile restante: 14.910

Quello che non mi è chiaro è cosa succeda in sede di dichiarazione annuale dei redditi.

Se vi siano ulteriori tassazioni.

Un commercialista sostiene che la parte di reddito non soggetta ad Enpals (ossia quella relativa alla consulenza organizzativa), debba essere comunque assoggettata ad inps.

Buongiorno Giovanni,

ti preciso che, essendo la tua attività codificata con codice attività Ateco 90.01.09 (come da te correttamente indicato) il coefficente di redditività da applicare è del 67% e non del 78%.

Pertanto il reddito imponibile, partendo da un ipotetico fatturato incassato di 20.000 euro, sarebbe di 13.400 (migliorativo rispetto al tuo esempio) a cui occorre detrarre i contributi Enpals versati.

Continuando con il tuo esempio, dai 13.400 si detraggono 3.200 di Enpals per ottenere il reddito tassabile di 10.200.

Su tale importo, in caso di nuova attività mai esercitata in precedenza, si applica l’imposta del 5% (per i primi 5 anni) e non del 15%.

Pertanto l’imposta dovuta sarebbe di 510 euro.

In sede di dichiarazione dei redditi dovrai compilare l’apposito quadro di reddito (il quadro LM) in cui indicare i dati che ho sopra evidenziato ed esporrai il calcolo dell’imposta dovuta.

Il commercialista ha ragione: sulla parte di reddito non assoggettata ad Enpals dovrai corrispondere i contributi INPS per la gestione separata. Tali contributi saranno deducibili alla pari dei contributi Enpals.

Rimango a tua disposizione.

Gentile dott. Cartello,

La ringrazio per la sua sollecita e preziosa risposta.

Aggiungo due nuovi quesiti.

Poichè ho già una contribuzione previdenziale (essendo dipendente a tempo indeterminato) e avendo già conferma che questa mia attività musicale risulta compatibile (sia per quanto concerne la tipologia che tempi ed orari, in quanto svolta interamente al di fuori del mio orario di lavoro e con autorizzazione del mio datore di lavoro), posso godere di esenzione enpals per i primi 5.000 euro fatturati (cfr circolare enpals N. 2 DEL 30/01/2008 ) ? Qualora poi tutto il restante compenso superiore ai 5.000 euro lordi venisse assoggettato ad Enpals (quindi inquadrando tutto l’importo come attività di esecuzione musicale e non di consulenza organizzativa) in sede di dichiarazione fiscale annuale, il reddito aggiuntivo, detratto dei contributi enpals, sarebbe comunque sottoposto ad ulteriore tassazione ?

Grazie e scusi se approfitto della sua disponibilità.

Giovanni

Buongiorno Giovanni e buon anno.

Puoi certamente godere dell’esenzione Enpals sino a 5.000 euro.

Il reddito aggiuntivo sarà soggetto a tassazione in dichiarazione dei redditi, calcolando le tasse a seconda del regime contabile adottato: forfettario o semplificato.

Rimango a tua disposizione.

Buongiorno,

sono un intermediario assicurativo (cod.662203) ed ho i requisiti per scegliere il regime forfettario nel 2017. Ho intenzione inoltre di versare i contributi Inps commercianti, che pago dal 1990 ,in maniera ridotta del 35% facendo apposita domanda telematica sul sito dell’Inps.

Il mio quesito: per i contributi INPS ridotti si versano rate trimestrali in acconto (16.5 16.8 16.11. 16.2.2018 ) oppure si rimanda tutto a giugno 2018 in sede di Modello Unico?

Oppure ancora bisogna comunque versare qualcosa in acconto in altre date?

La ringrazio in anticipo,Giuseppe.

Buongiorno Giuseppe,

le scadenze per il versamento dei contributi previdenziali INPS per gli iscritti alla gestione commercianti sono sempre quelle da te citate, vale a dire al giorno 16 dei mesi di maggio, agosto, novembre e febbraio.

Cambierà solo l’importo da versare, in conseguenza della richiesta di riduzione del 35% degli stessi.

Rimango a tua disposizione.

La ringrazio moltissimo.

Esauriente e tempestiva la sua risposta.

Buona giornata.

Salve Antonio, salto i complimenti per il suo utilissimo sito. Le scrivo per un parere sulla mia situazione, un dubbio dal quale non riesco a uscire.. sono in procinto di avviare una nuova attività, relativamemnte alla installazione di impianti elettrici ed elettronici, codici ateco 43.21.01/02. fatturazioni annue stimate inizialmente in circa 25/30k. costi annui (tra attrezzatura/beni strumentali/corsi aggiornamento) tra 5k e 8k. sulla base di questi numeri per un artigiano che vuiole avviare la sua attività… conviene il regime forfettario oppure uno semplificato, attraverso il quale poter anche scaricare tutti i costi? considerando anche che per ogni lavoro fatturato, mediamente un 50% sarebbe materiale acquistato per eseguire il lavoro. spero in un suo cortese feedback… essendo una situazione di stallo praticamente!… e se voglio partire devo decidere!….grazie in anticipo!

Buongiorno Tommaso,

grazie per gli apprezzamenti.

Per prima cosa ricorda che potrai utilizzare il regime forfettario solo fino a quando il tuo incasso annuo non supererà i 25.000 euro.

Prendendo alla lettera quanto hai scritto e cioè che la metà dei compensi che fatturerai sarà dovuto al materiale utilizzato, bisogna per prima cosa capire se la fatturazione annua stimata in 25/30.000 euro comprende già il materiale oppure è riferita alla sola manodopera.

Poi occorre capire se i tuoi lavori verranno svolti prevalentemente verso soggetti privati oppure presso altre aziende.

Dammi qualche info in più oppure contattami telefonicamente, se preferisci.

Rimango a tua disposizione.

grazie per la risposta antonio,

la fatturazione stimata comprende il materiale. in altre parole, su un lavoro da 1000 euro almeno 4/500 saranno relativi a materiale acquistato per eseguirlo. in termini pratici per una installazione di un impianto la meta della fattura sarà riferita a attrezzatura che dovrò necessariamente reperire per mettere in opera il tutto. il target di riferimento sarebbero sia privati, che aziende, che soggetti pubblici (enti/comuni). non vorrei disturbarti telefonicamente, in ogni caso ti ho mandato una mail, anche per ipotizzare una eventuale collaborazione visto che il commercialista mi servirà… ma mi fa piacere continuare qui per rendere tutto di pubblico dominio.

Eccomi Tommaso,

ora che hai risposto ai miei quesiti, ti spiego la ragione delle domande che ti ho rivolto.

Se tu lavorassi quasi esclusivamente per clienti privati potresti operare in questo modo:

– il materiale utilizzato viene fatturato dal tuo fornitore direttamente al tuo cliente

– tu fatturi al cliente esclusivamente la manodopera

Il vantaggio è che riusciresti facilmente a rimanere nel tetto massimo di fatturato annuo, cioè nei 25.000 euro, al fine di godere delle agevolazioni del regime forfettario.

Lo svantaggio sarebbe che non potresti applicare nessun ricarico sul costo di acquisto del materiale.

Ovviamente questo stratagemma non è applicabile nei confronti dei clienti aziende e tanto meno nei confronti di clienti pubblici.

Detto ciò, per ulteriori approfondimenti della tua situazione, ti invito a contattarmi via email a [email protected] oppure telefonando allo 011.290921.

Rimango a tua disposizione.

Salve, buona serata, io ho aperto la partita iva ad agosto e il limite di fatturazione è di 30.000 annui ora io ho fatturato da agosto al 31/12/2016 29.900. Ora mi sorge una preoccupazione dovevo proporzionare i 30.000 da agosto quindi neanche 15000 euro di fatturazione annui o si calcola sull’anno Solare ed non è importante quando si apre la partita iva. Grazie anticipatamente

Buongiorno Edoardo,

il limite dei 30.000 euro annui si riferisce alle fatture incassate nel corso dell’anno 2016.

Non si tiene in considerazione la data di inizio dell’attività e neppure l’ammontare delle fatture emesse; conta solamente l’importo complessivamente incassato nell’anno.

Rimango a tua disposizione.

Buongiorno Antonio, sono un odontoiatra libero professionista, ho aperto la p.iva il 10/01/2017, per il calcolo dei ricavi per l’anno 2017 devo tener conto del limite dei 30mila euro o proporzionalmente la soglia si ricalcola senza considerare i primi 10 giorni dell’anno? Chiedo perché ho fatturato al 31/12/2017 29850 euro, e commercialista mi ha prospettato un dubbio sulla possibilità di mantenere il regime fiscale forfettario per il 2018. È un sospetto fondato? Ringrazio anticipatamente, Mario

Buongiorno Antonio,

Io ho aperto la partita iva il 26/04/2016 regime forfettario 2016.

Ho fatto fatture per 22k circa ma ne ho incassati nel 2016 17800 euro.

Vorrei sapere se quello che andrò a pagare sarà:

Coef. red.= 67%

Reddito imponibile:17800*0.67= 11926.

Inps:11926*0.2772= 3305 circa

Reddito imponibile netto= 11926-3305= 8621

Imposta sostitutiva= 8621*0.05= 431

quindi su 17800 quello che rimane a me è (17800-431-3305)= 14064?

La ringrazio in anticipo per la sua risposta

Buongiorno Amedeo,

i tuoi calcoli sono esatti.

Ricorda solamente che quando a giugno farai la tua denuncia dei redditi, oltre a versare quanto dovuto, per tasse e contributi Inps, per l’anno 2016, dovrai effettuare anche il primo versamento quale acconto sui redditi 2017.

Ti dico ciò perché torna utile saperlo, al fine di gestire bene la propria liquidità.

Rimango a tua disposizione.

Buonasera,

Le chiedo gentilmente se potrebbe verificare questi calcoli per l’apertura di una p.iva in regime forfettario per un attività di commercio al dettaglio(40%)

Sono anche lavoratore dipendente con reddito inferiore ai 30.000€.

Per il calcolo delle tasse supponendo un reddito imponibile di 15.000€:

Reddito imponibile: 15000*0.40= 6000

Inps: 6000*0.2319= 1391,4*0,35= 486,99 1391,4 – 486,99= 904,41

Reddito imponibile netto= 6000 – 904,41= 5095,59

Imposta sostitutiva= 5095,59*0.05= 254,78

Totale : 15000-904,41-254,78= 13840,81€

E’ corretto?

Come lavoratore anche dipendente devo aggiungere/dedurre altre cose?

Grazie in anticipo

Buongiorno Stefano,

per poter rispondere alla tua domanda è necessario conoscere qualcosa in più sul tuo attuale lavoro dipendente.

Sei un lavoratore dipendente a tempo pieno oppure a tempo parziale (part-time)?

Se sei un lavoratore a tempo parziale, per quante ore settimanali sei inquadrato?

Fammi sapere.

Sono un lavoratore dipendente privato in apprendistato full time sui 25mila lordi annui.

Mi occupo di cose diverse rispetto all’attività che vorrei aprire.

I contributi INPS dovrei versarli ancora o bastano quelli del lavoro dipendente?

Grazie in anticipo

Bene Stefano,

nel tuo caso non sei tenuto a versare i contributi previdenziali Inps per l’attività commerciale che intendi iniziare.

Pertanto, ai conteggi da te effettuati, devi sottrarre gli importi che hai considerato alla voce contributi. Il conteggio diventa quindi il seguente:

Incassi annui 15.000

Reddito tassabile 40% di 15.000, cioè 6.000

Imposta dovuta 5% di 6.000, cioè 300

Resto a tua disposizione.

Buona sera Antonio, sito utilissimo

sono un regime forfettario prima partita iva da molti anni volevo chiarirmi le idee sul calcolo delle tasse da pagare.

il codice ateco è 741029 grafico pubblicitario, volevo sapere se è possibile dedurre l’ uso della casa come ufficio e altre spese tipo luce acqua gas, inoltre se il calcolo che ha usato come esempio è lo stesso che dovrei usare io e come calcolare i contributi INPS nella mia situazione .

la ringrazio molto

Marco

Buongiorno Marco,

grazie per il tuo apprezzamento.

Se utilizzi il regime forfettario hai diritto a dedurre, dal tuo fatturato, solo la percentuale forfettaria prevista per il tuo codice di attività; non puoi quindi dedurre alcun tipo di spesa. Pertanto, nel tuo caso, a fronte di 1.000 euro di incasso sarai tassato su 780 euro, che è come dire che ti vengono riconosciute spese per 220 euro.

Per rispondere all’altra tua domanda relativa ai contributi previdenziali, mi serve sapere quale è il tuo inquadramento previdenziali: vale a dire, sei iscritto alla gestione Inps artigiani oppure sei iscritto alla Gestione separata Inps?

Fammi sapere.

Salve e complimenti, tra i tanti siti , il suo è il più limpido e di facile lettura.

Vorrei sottoporle il mio caso , molto complesso:

Vorrei rilevare un attività esistente di codice 96.01.2 , dove le precedente proprietaria ha superato i 30000 di tetto:

Nelle specifico: incasso 50000 , – spese di Franchising 40% , totale rimanente 30000.

Non so ancora se il titolare del Franchising è colui che incassa , ed a me fattura il 60% o viceversa.

Ora , non capisco se posso rientrare essendo puliti 30000 (se mi paga lui) o non posso essendo totali 50000 (se incasso io).

Se potessi rientrare ,calcolato su 30000, puliti a me quanto rimarrebbe annui?

Se non posso rientrare , calcolando 50000 , e basandomi su una spesa forfettaria di carburante – noleggio auto a lungo termine , pasti , commercialista ecc di 7000€ annui , quanto mi rimarrebbe in tasca?

Scusi , il quesito contorto , ma ho molta confusione in testa e sto cercando di capire se ne valga veramente la pena.

Grazie

Mirco

Buongiorno Mirco,

grazie per i complimenti.

Il tuo quesito è effettivamente complesso, come sostieni anche tu. In realtà i quesiti sono più di uno.

Per prima cosa devi chiarire subito il funzionamento del franchising in merito alla fatturazione del costo dello stesso. In base alla mia esperienza, nella totalità dei casi, l’imprenditore (cioè tu) incassa dai propri clienti e la società di franchising fattura (a te) il proprio compenso, calcolato appunto sugli incassi effettivi.

In questo caso, che credo sia anche il tuo caso, gli incassi di 50.000 euro annui non ti consentirebbero di rientrare nel regime dei forfettari.

Per poterti dare una ipotesi di tassazione, e quindi di reddito netto annuo, parto da queste ipotesi:

– l’incasso ipotizzato di 50.000 euro annui è al netto dell’Iva

– tu non possiedi altri redditi, oltre a quello della nuova attività imprenditoriale

– tu non hai detrazioni fiscali per familiari a carico e neppure altri sconti per spese deducibili (quali spese sanitarie, interessi su mutuo casa, ecc.)

– la tua ditta sarà inquadrata come ditta individuale e iscritta presso l’Albo Imprese Artigiane

Considero inoltre che:

– sugli incassi di 50.000 euro annui la società di franchising ti fatturi 20.000 euro di compenso

– i costi relativi all’auto siano interamente deducibili, come nel caso utilizzassi un autocarro; in caso, invece, di una autovettura il costo deducibile si riduce al 20% della spesa effettiva

Il calcolo sarebbe il seguente:

– incasso annuo 50.000 euro

– spesa franchising 20.000 euro

– altre spese 7.000 euro

– contributi previdenziali Inps 5.500 euro

– tasse 3.500 euro circa

– reddito netto 14.000 circa

Come puoi immaginare i calcoli sono approssimativi ed eseguiti per eccesso; in ogni caso, spero ti consentano di prendere le tue decisioni.

Rimango a tua disposizione.

grazie

mi sono dimenticato di dire che ho anche 7500 di affitto

era quello che immaginavo , parliamo di una rimanenza minima , forse il gioco non vale la candela , i 20000€ che pago per il Franchising sono deducibili?

Buongiorno Mirco,

la spesa per il franchising è certamente deducibile e difatti l’ho considerata nel conteggio precedente.

La nuova attività potrebbe essere interessante se la percentuale da pagare alla società di franchising fosse decisamente inferiore.

Con queste cifre, fai una valutazione attenta sull’opportunità o meno di acquistare tale attività.

A presto.

Buonasera Antonio, innanzitutto sito utile, chiaro e facile di comprensione.

Attualmente sono assunto come dipendente con un contratto di apprendistato (part-time 24 ore settimanali), di recente ho aperto la partita iva a regime forfettario (codice ateco 63.11.19). Vorrei sapere se il limite di € 30.000,00 annui, si riferisce solo alla fatture che emetterò o alla somma di entrambe i redditi.

Esempio:

redditi da lavoro dipendente pari ad € 16.000,00 lordi

reddito derivante da fatture (incassate) pari ad € 27.000,00

16.000,00+27.000,00 = 43.000,00

In questo caso supero la soglia di € 30.000,00? (quindi dall’anno successivo dovrei rientrare nel regime ordinario). Oppure la soglia si riferisce a ciascuno dei due redditi (€ 30.000,00 per le fatture ed € 30.000,00 per gli eventuali redditi da lavoro dipendente). Spero di essere stato abbastanza chiaro.

La ringrazio anticipatamente per la disponibilità

Buongiorno Massimo,

grazie per l’apprezzamento.

Il limite di 30.000 euro annui si riferisce solo ed esclusivamente alla tua attività svolta con partita Iva.

Potrai quindi utilizzare il regime forfettario sino a quando i tuoi incassi annui (bada bene: ho scritto incassi e non fatturato) non supereranno i 30.000 euro.

Rimango a tua disposizione.

Grazie mille gentilissimo! Quindi a questo punto penso proprio di accettare l’ultima proposta di lavoro ricevuta (decisamente migliore economicamente e vantaggiosa) considerato che il reddito da lavoro dipendente che percepirò non concorrerà al raggiungimento della soglia di € 30.000,00 derivanti dalla fatture incassate dalla partita iva a regime forfettario. La ringrazio nuovamente per il chiarimento.

Buongiorno Massimo,

visto che mi parli di lavoro dipendente più vantaggioso, ricorda sempre che uno dei requisiti per continuare ad utilizzare il regime forfettario per la tua attività di lavoro autonomo è che il tuo reddito di lavoro dipendente non deve superare i 30.000 annui lordi.

Ti dico ciò in quanto non vorrei che confondessi l’una con l’altra cosa.

In pratica, devi ricordare che:

– per accedere al regime forfettario una delle cause di esclusione è quella del lavoro dipendente di importo annuo superiore ai 30.000 euro

– per continuare ad usufruire del regime forfettario (e questo è un vincolo diverso da quello precedente) non devi avere incassi per un importo annuo superiore ai 30.000 euro

Qui puoi approfondire quanto ti ho scritto: https://www.cartello.it/imprese-e-professioni/regime-forfettario-chi-puo-applicarlo/

Se hai ancora dubbi, chiedi pure.

Sisi la cosa mi era chiarissima, era solamente una constatazione. Comunque vado tranquillo perchè dubito di sforare i 30.000 euro da lavoro dipendente (alla fine è sempre un part-time). Per quanto riguarda gli incassi da regime forfettario, cercherò di fare il più possibile, naturalmente senza oltrepassare i 30.000 euro. Grazie di nuovo.

Salve

Ho un contratto da dipendente full time per circa 24000 euro /anno. Come venditore. Ho fatto delle consulenze esterne presso altra ditta e quest’anno devo percepire circa 30000 euro. Volevo aprire partita Iva in regime forfettario e volevo chiarire un paio di punti : se potevo percepire tutti i 30000 euro anche se apro partita Iva a febbraio o marzo e se potevo non pagare i contributi Inps essendo già dipendente full time. O se ci fosse un tetto massimo. Grazie mille

Buongiorno Gianmario,

ti confermo che puoi certamente richiedere la partita Iva e applicare il regime forfettario, a condizione che l’attività che andrai a svolgere rientri tra quelle con il tetto massimo dei 30.000 euro annui. Essendo un lavoratore dipendente a tempo pieno non devi versare altri contributi previdenziali.

Rimango a tua disposizione.

Grazie mille dottore. Ma non mi è chiaro se l’importo da fatturare deve essere inferiore a quello della busta paga per non pagare i contributi. Inoltre se si possono fatturare tutti i 30000 euro anche aprendo la partita Iva ad anno in corso, tipo febbraio o marzo. Grazie ancora.

Buongiorno..sono una fisioterapista che ha aperto la partita iva a regime forfettario a Gennaio 2017 mentre lavoravo per una azienda a tempo indeterminato.. a giugno 2017 mi sono licenziata e vorrei sapere da lei se rientro nel pagamento dell’imposta al 5% visto che è una nuova partita iva, e vorrei sapere inoltre il calcolo giusto (compreso di tutte le tasse che dovrei versare) per stabilire il netto (ciò che mi rimane in tasca) di quello che ho incassato..Sino a Dicembre dovrei fatturare circa 6000 euro..la ringrazio anticipatamente.

Buongiorno Martina,

se la tua attività come lavoratrice dipendente era la stessa (fisioterapista) che svolgi ora come titolare di partita IVA, non puoi applicare la tassazione del 5%, bensì quella del 15%.

Per l’anno 2017, presupponendo un incasso totale di 6.000 euro dovrai pagare di tasse 702 euro, così calcolate: reddito da tassare (6.000 x 78%) di 4.680 euro, imposta dovuta 15% di 4.680, cioè 702 euro. Verserai queste tasse a giugno 2018.

In realtà dovrai anche pagare i contributi previdenziali oltre alle tasse.

A quale forma previdenziale sei iscritta? Presumo alla gestione separata Inps.

Se così fosse, a giugno 2018 dovrai anche versare i contributi previdenziali nella misura del 25,72% di 4.680, cioè 1.204 euro.

Resto a tua disposizione.

Buongiorno Antonio, e grazie fin da subito per la cortese risposta che vorrà darmi. Sono una forfettaria autonoma (veterinaria free lance senza uno studio proprio che visita i pazienti al loro domicilio) con p. iva aperta nel 2016, e ho alcuni dubbi relativi al quadro RS del modello redditi PF: non sapendo di doverlo fare, l’anno scorso non ho fatto in modo di avere documentazione fiscale delle spese di carburante e di telefono (uso la mia auto e la mia scheda ricaricabile privata anche per il lavoro), per cui le uniche spese che posso documentare ufficialmente sono quelle dell’assicurazione e del bollo auto; preciso però che delle spese di carburante e telefono ho tenuto nota “privata”.

Adesso che cosa indico nel rigo RS 381?

Qualunque spesa io debba indicare, devo indicarla interamente o, visto l’uso promiscuo privato-lavoro, al 50%?

E per il futuro come mi comporto? Per l’auto è sufficiente la scheda carburante?

E per il telefono cosa posso fare?

Grazie ancora. Susanna

Buongiorno Susanna,

relativamente alle spese telefoniche se utilizzi solo la scheda ricaricabile personale non devi indicare nulla nel rigo RS381 della tua dichiarazione dei redditi, né per il 2016 né per gli anni futuri.

Per quanto riguarda le spese relative all’autovettura, sempre al rigo RS381 è richiesta l’indicazione dei consumi di carburanti, lubrificanti e simili che tu non hai documentato nel 2016; per il 2017 compila la scheda carburante e così potrai compilare il dato nelle prossime dichiarazioni dei redditi.

Sia le spese telefoniche che quelle relative all’autovettura andrebbero comunque inserite nel quadro RS per l’intero importo sostenuto e non al 50%.

Per il telefono ti consiglio, fino a quando rimarrai nel regime forfettario, di non preoccuparti di acquistare una ricaricabile aziendale: spenderesti solo cifre maggiori senza avere alcun beneficio fiscale.

Resto a tua disposizione.

Grazie mille Antonio, dopo mille peripezie legate all’installazione del famigerato Desktop telematico mi accingo finalmente all’invio, con due problemi che ancora mi attanagliano:

1) le spese che ho sostenuto per pagare il laboratorio di analisi a cui invio i campioni dei miei pazienti (prelievi di sangue ecc) possono rientrare nel rigo RS380 oppure no?

2) Nel caso in cui non vadano indicate, mi troverei in pratica a dover indicare zero spese in tutti i righi da 379 a 381; siccome però anche in quelli da 371 a 373 non ho nulla da dichiarare e il mio quadro RS risulta di conseguenza vuoto, non rischio che sembri un’omessa compilazione? Oppure devo indicare “ZERO” in lettere?

Un caro saluto.

Susanna

Buongiorno Susanna,

le spese che hai sostenuto per i servizi del laboratorio di analisi sono da indicare nel rigo RS380.

Resto a tua disposizione.

Grazie davvero Antonio, anche in considerazione della giornata particolare in cui ha trovato il tempo di rispondermi. Buon lavoro!

Buonasera dott. Antonio,rinnovo i complimenti per la sua professionalita’ e competenza,vado ad esporre il mio quesito….p.iva aperta a dicembre 2016 codice ateco 420000 coefficente 86%,limite 25000,fatturati ad oggi 24700,realmente incassati circa 17000,adesso dovrei fare due lavori e fatturare circa 5600 uno ,e l’altro 1800 , se li fatturo “adesso” sforo il limite dei 25000 oppure, visto che ne ho incassati solo 17000,riesco a rimanere entro la soglia?Grazie in anticipo,mi toglierebbe un enorme dubbio

Buongiorno Giovanni,

il limite di 25.000 euro annui previsti per la tua attività si riferisce agli incassi e non al fatturato.

Pertanto se, entro il 31 dicembre 2017, il tuo fatturato supererà tale limite ma gli incassi rimarranno al di sotto di tale limite, potrai continuare ad applicare il regime forfettario anche per l’anno prossimo.

Resto a tua disposizione e grazie per i complimenti.

Grazie mille,come sempre molto chiaro ed esaustivo

Buongiorno,

un quesito: l’anno scorso, mio primo anno da forfettario, ho versato gli acconti su imposte e contributi.

Gli acconti versati sui contributi posso detrarli dal reddito quest’anno o devo considerarli per competenza?

Grazie per il cortese riscontro

Buongiorno Carmelo,

i contributi previdenziali che hai versato nel corso del 2016 potrai dedurli dal reddito al momento di calcolare il reddito 2017 quale contribuente forfettario.

Resto a tua disposizione.

Buongiorno dottor Antonio, avrei bisogno di questo chiarimento. Cliente nel forfettario con limite annuo € 40.000. Percepisce assegno di mantenimento dal marito, deve essere sommato al reddito totale? E quindi la somma di entrambi (fatturato + assegno) deve rimanere inferiore al limite per restare nel forfettario? o il limite è solo previsto per il fatturato (e incassato)?

Grazie

Buongiorno Deborah,

l’assegno di mantenimento pagherà IRPEF. Il fatturato da conteggiare per la verifica del limite dei 40.000 euro annui non deve tener conto, in alcun modo, di tale assegno di mantenimento.

Resto a tua disposizione.

Grazie Antonio per la risposta, tutto molto chiaro. Buon lavoro e buone feste.

Buongiorno Dr. Antonio e buon anno. Blog utilissimo e completo. Le scrivo per questo chiarimento. Se percepissi reddito di lavoro dipendente privato a tempo indeterminato e avessi anche p.iva in regime forfettario con codice ATECO 88.99.00. Porgo questi quesiti:

1- Dovrei iscrivermi alla gestione separata INPS?

2- Quanto pagherei? e su quale reddito? La somma dei due redditi o solo quello derivante dai miei incassi con p.iva?

3- Come faccio ad iscrivermi nel caso?

4- Quando e come dovrei pagare eventualmente?

Mi scuso anticipatamente per la mia poca chiarezza ma essendo un mondo completamente nuovo non saprei in quale altro modo porgerle queste domande. Ringrazio anticipatamente una sua eventuale risposta.

Buongiorno Michele,

ricambio gli auguri di buon anno.

Anche se percepisci un reddito di lavoro dipendente sei tenuto ad iscriverti alla Gestione separata INPS.

I contributi dovuti vanno calcolati solo sul reddito di lavoro autonomo e l’aliquota da applicare è del 25,72%.

Il pagamento dei contributi dovuti alla Gestione separata Inps vanno effettuati utilizzando il modello F24 alle medesime scadenze con cui si versano le imposte e quindi: a giugno per il saldo dell’anno precedente e per il 1° acconto, a novembre per il 2° acconto.

Per iscriversi alla Gestione separata INPS occorre utilizzare il servizio presente sul sito Inps https://www.inps.it/NuovoportaleINPS/default.aspx?itemdir=50169&lang=IT#

Resto a tua disposizione.

Risposta efficace semplice e comprensibile grazie mille. Ho un ultimo quesito: per quanto riguarda l’imposta sostitutiva come dovrei comportarmi? Va pagata anche se ho reddito di lavoro dipendente a tempo indeterminato? Non avendo mai aperto posizione IVA, posso usare la riduzione al 5%? Entro quando dovrei pagarla tramite f24? Grazie ancora infinite per le sue risposte esaustive.

Buongiorno Michele,

se richiedi la partita IVA applicando il regime forfettario dovrai versare l’imposta sostitutiva sul reddito percepito come lavoratore autonomo. L’imposta sostitutiva ridotta del 5%, anziché quella ordinaria del 15%, è applicabile solo se non hai mai esercitato in precedenza l’attività per la quale richiedi la partita IVA; non devi aver esercitato tale attività in qualsiasi forma e quindi neanche come lavoratore dipendente. Le scadenze per il pagamento dell’imposta sostitutiva sono le medesime che ti ho indicato per il pagamento dei contributi per la Gestione separata INPS e cioè: a giugno per il saldo dell’anno precedente e per il 1° acconto, a novembre per il 2° acconto.

Resto a tua disposizione.

Grazie infinite Antonio. Mi hai chiarito ogni dubbio.

Buona giornata e buon lavoro.

Buonasera Antonio,

Ho aperto azienda regime forfettario in febbraio 2019. Il commercialista mi ha consigliato di aspettare x avvalermi della gestione separata Inps x verificare se fatturero’ almeno 15.000/20000. (Tetto oltre il quale secondo lui diventa conveniente la gestione separata potendo aderire alla detrazione del 35%)

Mi chiedevo le tasse del 5% saranno da pagare, come pure I contributi Inps nel 2020……e quando esattamente.?

Sono previsti anche acconti….anche se cosi uno che ha appena aperto si trova penalizzato. E’ effettivamente cosi?

Se facessi un fatturato di 20000 con coefficente 78%, mi potrebbe fare riepilogo di quanto e quando pagherei tasse e contributi.

Grazie

Buongiorno Patrizia,

l’iscrizione alla gestione separata Inps va fatta contemporaneamente all’apertura della partita IVA.

Inoltre lo riduzione facoltativa del 35% dei contributi previdenziali riguarda solamente gli iscritti alla gestione INPS commercianti e artigiani; non riguarda gli iscritti alla gestione separata INPS.

Avendo iniziato l’attività quest’anno, dovrai pagare le tasse ed i contributi a giugno 2020, in occasione della presentazione della prima denuncia redditi. Dopodiché a novembre 2020 dovrai versare l’acconto sulle tasse ed i contributi dovuti per l’anno 2020.

Resto a tua disposizione

Buongiorno Antonio, chiedevo è possibile aprire p.iva nel regime forfettario (dove arriva a percepire circa € 7.000 all’anno) essendo dipendente full time (dove percepisce circa € 15.000 all’anno netti)? i due lavori sono completamente diversi. L’imposta sostitutiva è sempre al 5%? ed essendo dipendente deve comunque esserci l’iscrizione in Gestione Separata?

Ringrazio in anticipo

Deborah

Buongiorno Antonio, sono un odontoiatra libero professionista, ho aperto la p.iva il 10/01/2017, per il calcolo dei ricavi per l’anno 2017 devo tener conto del limite dei 30mila euro o proporzionalmente la soglia si ricalcola senza considerare i primi 10 giorni dell’anno? Chiedo perché ho fatturato al 31/12/2017 29850 euro, e commercialista mi ha prospettato un dubbio sulla possibilità di mantenere il regime fiscale forfettario per il 2018. È un sospetto fondato? Ringrazio anticipatamente, Mario

Buongiorno Mario,

ti confermo che non va effettuato alcun ragguaglio per il fatto che hai iniziato l’attività dopo il 1° gennaio 2017.

Pertanto, se i tuoi incassi del 2017 (sottolineo gli incassi e non il fatturato) sono stati di importo inferiore a 30.000 euro, potrai continuare nel regime forfettario anche per il 2018.

Resto a tua disposizione.

Buongiorno Antonio e complimenti per il sito.

Io sono iscritta al regime forfettario già dal 2016. Per quanto riguarda le deduzioni dei contributi previdenziali riguardano solo quanto già versato con gli acconti e non comprendono l’eventuale saldo da corrispondere in fase di dichiarazione dei redditi, è corretto?

Volevo poi chiederle riguardo al rigo RS381, quali sono i consumi di energia elettrica e telefono che si possono inserire? Ad esempio io ho abitazione uso promiscuo casa e lavoro, posso inserire l’importo delle mie bollette -se intestate a me – oppure no? E in quale misura, 50%?

Spero di essere stata sufficientemente chiara.

Grazie mille

Manuela

Buongiorno Manuela,

grazie per i complimenti.

I contributi previdenziali che si possono dedurre sono quelli che sono stati pagati nell’anno 2017 e possono quindi comprendere (a titolo di esempio, non so se è il tuo caso)

– il saldo per l’anno 2016 ed il 1° acconto per l’anno 2017 (versati a giugno o luglio 2017)

– il 2° acconto (versato a novembre 2017).

Per quanto riguarda la compilazione del quadro RS381, non conoscendo il tipo di attività da te svolto ed anche se utilizzassi in parte le utenze di casa, ti consiglio di non indicare nulla. Non corri alcun rischio.

Resto a tua disposizione.

Grazie mille, è stato chiaro ed esaustivo!

Manuela

Salve Antonio,

prima di tutto complimenti per l’articolo che ho trovato molto interessante.

Sono libero professionista nel regime dei minimi dal 2014 iscritto alla gestione separata Inps e alla cassa ex Enpals.

Da quest’anno, a seconda dell’attività svolta e in base al committente, emetto fattura con o senza il contributo ENPALS a me spettante, cioè il 9,19%.

Come prima cosa mi pare di capire tra i vari commenti che concorre al reddito il totale delle fatture al lordo

es.

fattura di 7.000€ meno trattenute Enpals del 9,19% = 6.356,70€

fattura di 3.000€ senza trattenute Enpas

quindi il totale dei componenti positivi è 10.000€ (mi corregga se sbaglio)

Una cosa che non mi è chiara: per il calcolo dei contributi Inps alla gestione separata, il reddito Enpals non va considerato? perché se cosi non fosse sarebbe di fatto una doppia contribuzione.

Devo quindi calcolare l’imposta sostitutiva su 10.000€

mentre i contributi della gestione separata su 3.000€

di conseguenza per il calcolo degli acconti Inps devo escludere dal reddito i compensi Enpals?

Grazie,

Giuseppe

Buongiorno Giuseppe,

grazie per il tuo apprezzamento.

Il reddito su cui calcolare l’imposta è, come dal tuo esempio, di 10.000€ ma solo se l’importo è stato effettivamente incassato nel corso del 2017.

Per il calcolo dei contributi previdenziali della gestione separata INPS devi procedere esattamente come da te indicato: dal totale degli incassi sottrai l’importo dei contributi Enpals e sulla restante parte calcoli i contributi INPS.

Resto a tua disposizione.

Grazie per la risposta.

Non sono sicuro però di aver compreso la parte finale del tuo commento.

Faccio un esempio più dettagliato:

FATTURE

fattura con Enpals 7.000€

fattura con Inps 3000€

tot componenti positivi 10.000€

SPESE

643,30€ (contributi Enpals)

1.000€ (spese attività)

tot componenti negativi 1.643,30€

REDDITO 8.356,70€

Nel quadro RR:

RR5 colonna 1 = 1

RR5 colonna 2 = 8.356,70€

RR5 colonna 3 = 5

RR5 colonna 4 = 7.000€

RR5 colonna 11 = 1.356,70€

Così dal reddito imponibile previdenziale (colonna 11) ho escluso il reddito Enpals il quale non deve essere assoggettato a gestione separata.

CONTRIBUTI INPS

il 25,72% di 1.356,70€ = 348,95 €

saldo 348,95€

acconto 279,16€

Grazie ancora

credo di aver fatto un errore: dal reddito imponibile previdenziale non posso dedurre contributi, quindi:

REDDITO 8.356,70€ (sul quale calcolare l’imposta sostitutiva del 5%)

Nel quadro RR:

RR5 colonna 1 = 1

RR5 colonna 2 = 8.356,70€

RR5 colonna 3 = 5

RR5 colonna 4 = 7.000€

RR5 colonna 11 = 2.000€

(tot fatture inps – spese deducibili)

CONTRIBUTI INPS

il 25,72% di 2.000€ = 514,40€

saldo 514,40€

acconto 411,52€

Buongiorno Giuseppe,

il tuo conteggio è esatto.

Grazie molto gentile

Gent.mo Antonio Cartello,

Ho un dubbio relativo al 5% di imposta sostitutiva valido per 5 anni.

Se io aprissi partita IVA a settembre 2018, questo regime agevolato scadrebbe a settembre 2023, oppure mi sarei già bruciato il primo anno nel 2018 anche se ho solo utilizzato 3 mesi?

Grazie mille per la sua risposta!

Buongiorno Giovanni,

l’anno 2018 rappresenta il 1° dei 5 anni in cui si applica l’aliquota agevolata del 5%.

Pertanto dal 2018 al al 2022 compreso si applicherebbe l’aliquota del 5% per poi passare dal 2023 all’aliquota del 15%.

Resto a tua disposizione.

buongiorno,

ho dei dubbi inerenti il passaggio da una “contabilità semplificata ” con “regime di cassa” al forfettario nel 2019.

In dichiarazione dei redditi 2019 (cioè a giugno 2020) potranno conocrrere alla determinazione del reddito gli eventuali costi (non saldati entro la fine anno 2018 ma nel 2019) che nella dichiarazione dei redditi 2018 non hanno concorso alla riduzione del reddito (a causa del regime di cassa)?

In caso contrario, posso comunque utilizzare qusti costi nella dichiarazione dei redditi 2018?

Buongiorno Giorgio,

ritengo che nel caso che hai prospettato i costi sostenuti nel 2019, e quindi non confluiti nel calcolo del reddito in contabilità semplificata, vadano persi qualora nel 2019 si passi al regime forfettario.

Resto a tua disposizione.

Salve Sig. Antonio Cartello,

dovrei aprire una partita IVA con regime forfettario. Sto facendo un po’ di calcoli per prospettare le tasse da pagare. Premetto che sono Ingegnere (78% come coeff. di redditività) e dovrò iscrivermi contestualmente a Inarcassa, fruendo di agevolazioni per i giovani iscritti.

Ho difficoltà nel calcolo del reddito netto ai fini IRPEF. Innanzitutto il compenso percepito su cui effettuare il calcolo è quello lordo o al netto del 4% (contributo integrativo Inarcassa)?

Inoltre, i contributi previdenziali che vanno in detrazione (nel mio caso contributo soggettivo, facoltativo e maternità) come sono calcolati il primo anno? Poiché sul sito inarcassa c’è scritto che vengono calcolati sul netto irpef dichiarato. Sembra il cane che si morde la coda.

Inoltre, se dovessi aprire la partita iva a Gennaio, potrei usufruire del 5% di imposta per nuove attività per cinque anni?

Grazie

Buongiorno Margherita,

ti confermo che il compenso da prendere in considerazione è quello al netto del contributo integrativo del 4%.